![230712017595_00-0.jpg]()

mitteleuropäische Sommerzeit - MESZ

in der Handwerkskammer Hamburg,

Holstenwall 12, 20355 Hamburg.

| 1. |

Vorlage des festgestellten Jahresabschlusses zum 31. Dezember 2022, des vom Aufsichtsrat gebilligten Konzernabschlusses zum

31. Dezember 2022 und des Berichts über die Lage der Gesellschaft und des Konzerns mit dem Bericht des Aufsichtsrats über

das Geschäftsjahr 2022 sowie des erläuternden Berichts des Vorstands zu den Angaben nach §§ 289a und 315a Handelsgesetzbuch

Die vorbezeichneten Unterlagen können im Internet unter

| https://www.deutsche-euroshop.de/HV |

eingesehen und heruntergeladen werden.

Der Aufsichtsrat hat den vom Vorstand aufgestellten Jahresabschluss und den Konzernabschluss entsprechend §§ 172, 173 Aktiengesetz

am 25. April 2023 gebilligt. Der Jahresabschluss ist damit festgestellt. Somit entfällt eine entsprechende Beschlussfassung

durch die Hauptversammlung.

|

| 2. |

Verwendung des Bilanzgewinns für das Geschäftsjahr 2022

Vorstand und Aufsichtsrat schlagen vor, vom Bilanzgewinn des Geschäftsjahres 2022 in Höhe von 691.160.885,44 €

| a) |

einen Teilbetrag in Höhe von 191.160.797,50 € zur Ausschüttung einer Dividende von 2,50 € je dividendenberechtigter Stückaktie

zu verwenden

und

|

| b) |

den verbleibenden Teilbetrag von 500.000.087,94 € auf neue Rechnung vorzutragen.

|

Gemäß § 58 Absatz 4 Satz 2 Aktiengesetz ist der Anspruch auf die Dividende am dritten auf den Hauptversammlungsbeschluss folgenden

Geschäftstag, das heißt am 1. September 2023, fällig.

|

| 3. |

Entlastung des Vorstands für das Geschäftsjahr 2022

Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr 2022 amtierenden Vorstandsmitgliedern der Gesellschaft für das

Geschäftsjahr 2022 Entlastung zu erteilen.

|

| 4. |

Entlastung des Aufsichtsrats für das Geschäftsjahr 2022

Vorstand und Aufsichtsrat schlagen vor, den im Geschäftsjahr 2022 amtierenden Aufsichtsratsmitgliedern der Gesellschaft für

das Geschäftsjahr 2022 Entlastung zu erteilen.

|

| 5. |

Wahl des Abschlussprüfers für das Geschäftsjahr 2023

Der Aufsichtsrat schlägt auf Empfehlung des Prüfungsausschusses vor, die BDO AG Wirtschaftsprüfungsgesellschaft, Hamburg,

zum Abschlussprüfer und Konzernabschlussprüfer für das Geschäftsjahr 2023 zu bestellen.

Der Prüfungsausschuss hat erklärt, dass seine Empfehlung frei von ungebührlicher Einflussnahme durch Dritte ist und ihm keine

Klausel der in Art. 16 Absatz 6 der EU-Abschlussprüferverordnung genannten Art auferlegt wurde (Verordnung (EU) Nr. 537/2014

des Europäischen Parlaments und des Rates vom 16. April 2014 über spezifische Anforderungen an die Abschlussprüfung bei Unternehmen

von öffentlichem Interesse und zur Aufhebung des Beschlusses 2005/909/EG der Kommission).

Die BDO AG Wirtschaftsprüfungsgesellschaft, Hamburg, hat gegenüber dem Aufsichtsrat erklärt, dass keine geschäftlichen, finanziellen,

persönlichen oder sonstigen Beziehungen zwischen ihr, ihren Organen und Prüfungsleitern einerseits und dem Unternehmen und

seinen Organmitgliedern andererseits bestehen, die Zweifel an ihrer Unabhängigkeit begründen können.

|

| 6. |

Beschlussfassung über die Billigung des Vergütungsberichts 2022

Gemäß § 120a Absatz 4 Aktiengesetz beschließt die Hauptversammlung einer börsennotierten Gesellschaft über die Billigung des

nach § 162 Aktiengesetz erstellten und geprüften Vergütungsberichts für das vorausgegangene Geschäftsjahr.

Den Vergütungsbericht für das Geschäftsjahr 2022 und den Vermerk über dessen Prüfung durch den Abschlussprüfer finden Sie

unter Ziffer II dieser Einberufung sowie im Geschäftsbericht 2022 und unter

| https://www.deutsche-euroshop.de/HV |

Vorstand und Aufsichtsrat schlagen vor, den Vergütungsbericht für das Geschäftsjahr 2022 zu billigen.

|

| 7. |

Wahl zum Aufsichtsrat

Die Amtszeit des Aufsichtsratsmitglieds Herrn Dr. Henning Kreke endet planmäßig mit Ablauf der diesjährigen Hauptversammlung,

so dass die Neuwahl eines Mitglied in den Aufsichtsrat erforderlich ist.

Der Aufsichtsrat besteht gemäß §§ 96 Absatz 1, 101 Absatz 1 Aktiengesetz sowie § 8 Absatz 1 der Satzung aus neun Mitgliedern,

die alle von der Hauptversammlung gewählt werden. Der Aufsichtsrat hat für die Besetzung des Aufsichtsrats eine Frauenquote

von mindestens 30 % festgelegt, die seit der Festlegung im Jahr 2015 durch drei weibliche Mitglieder im Aufsichtsrat erfüllt

wurde und wird.

Der Aufsichtsrat schlägt deshalb auf Vorschlag seines Präsidiums, das gleichzeitig als Nominierungsausschuss fungiert, vor,

| • |

Herrn Dr. Henning Kreke, persönlich haftender Gesellschafter der Let’s go JMK KG und der Kreke Immobilien KG, beide Hagen,

Westfalen

|

für die Zeit bis zum Ablauf der Hauptversammlung, die über seine Entlastung für das vierte Geschäftsjahr nach dem Beginn der

Amtszeit beschließt, wobei das Geschäftsjahr, in dem die Amtszeit beginnt, nicht mitgerechnet wird, also bis zur Hauptversammlung

2028, zum Mitglied des Aufsichtsrats der Gesellschaft zu wählen.

Herr Dr. Kreke ist bei folgenden Gesellschaften Mitglied eines gesetzlich zu bildenden Aufsichtsrats oder Mitglied eines vergleichbaren

in- oder ausländischen Kontrollgremiums eines Wirtschaftsunternehmens:

| • |

Douglas GmbH, Düsseldorf (Vorsitz)

|

| • |

Thalia Bücher GmbH, Hagen

|

| • |

Encavis AG, Hamburg

|

| • |

AXXUM Holding GmbH, Wuppertal

|

| • |

Noventic GmbH, Hamburg

|

| • |

Perma-Tec GmbH & Co. KG, Euerdorf

|

| • |

Slyrs Destillerie GmbH & Co. KG, Schliersee

|

Nach Einschätzung des Aufsichtsrats steht Herr Dr. Kreke in keiner relevanten persönlichen oder geschäftlichen Beziehung zur

Deutsche EuroShop AG oder zu deren Konzernunternehmen oder den Organen der Deutsche EuroShop AG oder einem wesentlich an der

Gesellschaft beteiligten Aktionär, die gemäß der Empfehlung C.13 des Deutschen Corporate Governance Kodex gegenüber der Hauptversammlung

offenzulegen wären. Herr Dr. Kreke ist sowohl von der Gesellschaft und vom Vorstand als auch vom kontrollierenden Aktionär

unabhängig im Sinne der Empfehlung C.6 des Deutsche Corporate Governance Kodex.

Der Wahlvorschlag berücksichtigt die gesetzlichen Vorgaben sowie die vom Aufsichtsrat beschlossenen Ziele für seine Zusammensetzung

und dienen der Ausfüllung des vom Aufsichtsrat erarbeiteten Kompetenzprofils für das Gesamtgremium. Die Ziele und das Kompetenzprofil

für den Aufsichtsrat sind einschließlich des Stands der Umsetzung in der Erklärung zur Unternehmensführung im Abschnitt Corporate

Governance 2022 veröffentlicht. Diese ist im Geschäftsbericht 2022 sowie auf der Internetseite der Gesellschaft unter

| https://www.deutsche-euroshop.de/EZU |

enthalten.

Herr Dr. Kreke wird darauf achten, dass ihm für die Wahrnehmung seiner Aufgaben genügend Zeit zur Verfügung steht; außerdem

hat sich der Aufsichtsrat vergewissert, dass Herr Dr. Kreke den für das Amt zu erwartenden Zeitaufwand aufbringen kann.

Dem Aufsichtsrat wird nach der Wahl von Herrn Dr. Kreke eine nach Einschätzung des Aufsichtsrats angemessene Zahl unabhängiger

Mitglieder angehören. Herr Dr. Kreke verfügt über besonderen Sachverstand auf dem Gebiet der Rechnungslegung und dem Gebiet

der Abschlussprüfung und ist mit dem Sektor, in dem die Gesellschaft tätig ist, vertraut.

Den Lebenslauf von Herrn Dr. Kreke finden Sie auf der Internetseite der Gesellschaft unter

| https://www.deutsche-euroshop.de/HV |

|

| 8. |

Beschlussfassung über die Aufhebung des bestehenden genehmigten Kapitals 2022 und die Schaffung eines neuen genehmigten Kapitals

2023 und entsprechende Satzungsänderung

Das von der Hauptversammlung am 30. August 2022 unter Tagesordnungspunkt 8 beschlossene und in § 5 der Satzung niedergelegte

genehmigte Kapital 2022 beträgt nach teilweiser Ausnutzung noch 3.854.353,00 €. Um der Gesellschaft auch in Zukunft ein genehmigtes

Kapital in angemessenem Umfang zu Verfügung zu stellen, soll das bestehende genehmigte Kapital 2022 aufgehoben und durch ein

neues genehmigtes Kapital 2023 ersetzt werden.

Vorstand und Aufsichtsrat schlagen vor zu beschließen:

| 1. |

Die von der Hauptversammlung vom 30. August 2022 unter Tagesordnungspunkt 8 beschlossene Ermächtigung des Vorstands zur Erhöhung

des Grundkapitals (genehmigtes Kapital 2022) wird aufgehoben.

|

| 2. |

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats das Grundkapital der Gesellschaft bis zum 28. August 2028 einmal

oder mehrfach in Teilbeträgen um insgesamt bis zu 38.232.159 € durch Ausgabe neuer auf den Namen lautender nennwertloser Stückaktien

gegen Bar- und/oder Sacheinlage zu erhöhen (Genehmigtes Kapital 2023). Die neuen Aktien können auch von einem oder mehreren

Kreditinstituten bzw. einem anderen die Voraussetzungen des § 186 Absatz 5 Satz 1 Aktiengesetz erfüllendes Unternehmen mit

der Verpflichtung übernommen werden, sie ausschließlich den Aktionären zum Bezug anzubieten (mittelbares Bezugsrecht).

Grundsätzlich ist den Aktionären ein Bezugsrecht einzuräumen. Der Vorstand wird jedoch ermächtigt, mit Zustimmung des Aufsichtsrats

das Bezugsrecht der Aktionäre auszuschließen,

| a.) |

um Spitzenbeträge vom Bezugsrecht auszunehmen;

|

| b.) |

wenn die Kapitalerhöhung gegen Bareinlagen erfolgt und der Ausgabebetrag der neuen Aktien den Börsenpreis der bereits börsennotierten

Aktien gleicher Ausstattung zum Zeitpunkt der endgültigen Festlegung des Ausgabebetrages durch den Vorstand nicht wesentlich

unterschreitet. Die Anzahl der unter Ausschluss des Bezugsrechts gemäß § 186 Absatz 3 Satz 4 Aktiengesetz ausgegebenen Aktien

darf insgesamt 10 % des Grundkapitals nicht überschreiten, und zwar weder im Zeitpunkt des Wirksamwerdens noch im Zeitpunkt

der Ausübung dieser Ermächtigung. Auf diese Begrenzung sind Aktien anzurechnen, die zur Bedienung von Bezugsrechten aus Wandel-

oder Optionsschuldverschreibungen ausgegeben werden oder auszugeben sind, sofern die Schuldverschreibungen während der Laufzeit

dieser Ermächtigung in entsprechender Anwendung des § 186 Absatz 3 Satz 4 Aktiengesetz unter Ausschluss des Bezugsrechts ausgegeben

werden; ferner sind auf diese Begrenzung Aktien anzurechnen, die während der Laufzeit dieser Ermächtigung aufgrund einer Ermächtigung

zur Verwendung eigener Aktien gemäß §§ 71 Absatz 1 Nr. 8, 186 Absatz 3 Satz 4 Aktiengesetz unter Ausschluss des Bezugsrechts

veräußert werden;

|

| c.) |

soweit es zum Verwässerungsschutz erforderlich ist, um Inhabern bzw. Gläubigern von Wandlungs- und/oder Optionsrechten bzw.

-pflichten aus Wandel- oder Optionsschuldverschreibungen, die von der Gesellschaft und/oder nachgeordneten Konzernunternehmen

ausgegeben wurden oder werden, ein Bezugsrecht in dem Umfang zu gewähren, wie es ihnen nach Ausübung ihres Wandlungs- oder

Optionsrechts bzw. nach Erfüllung der Wandlungs- bzw. Optionspflicht zustünde; und

|

| d.) |

wenn die Kapitalerhöhung gegen Sacheinlagen erfolgt zur Gewährung von Aktien im Rahmen von Unternehmenszusammenschlüssen oder

zum Zweck des Erwerbs von Unternehmen, Unternehmensteilen, Beteiligungen an Unternehmen oder sonstigen Vermögensgegenständen.

|

Der Vorstand wird ferner ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Kapitalerhöhung, den weiteren

Inhalt der Aktienrechte und die Bedingungen der Aktienausgabe festzulegen.

|

| 3. |

§ 5 der Satzung wird wie folgt neu gefasst:

„Der Vorstand ist ermächtigt, mit Zustimmung des Aufsichtsrats das Grundkapital der Gesellschaft bis zum 28. August 2028 einmal

oder mehrfach in Teilbeträgen um insgesamt bis zu 38.232.159 € durch Ausgabe neuer auf den Namen lautender nennwertloser Stückaktien

gegen Bareinlage zu erhöhen (Genehmigtes Kapital 2023). Die neuen Aktien können auch von einem oder mehreren Kreditinstituten

bzw. einem anderen die Voraussetzungen des § 186 Absatz 5 Satz 1 Aktiengesetz erfüllendes Unternehmen mit der Verpflichtung

übernommen werden, sie ausschließlich den Aktionären zum Bezug anzubieten (mittelbares Bezugsrecht).

Grundsätzlich ist den Aktionären ein Bezugsrecht einzuräumen. Der Vorstand wird jedoch ermächtigt, mit Zustimmung des Aufsichtsrats

das Bezugsrecht der Aktionäre auszuschließen,

| a) |

um Spitzenbeträge vom Bezugsrecht auszunehmen;

|

| b) |

wenn die Kapitalerhöhung gegen Bareinlagen erfolgt und der Ausgabebetrag der neuen Aktien den Börsenpreis der bereits börsennotierten

Aktien gleicher Ausstattung zum Zeitpunkt der endgültigen Festlegung des Ausgabebetrages durch den Vorstand nicht wesentlich

unterschreitet. Die Anzahl der unter Ausschluss des Bezugsrechts gemäß § 186 Absatz 3 Satz 4 Aktiengesetz ausgegebenen Aktien

darf insgesamt 10 % des Grundkapitals nicht überschreiten, und zwar weder im Zeitpunkt des Wirksamwerdens noch im Zeitpunkt

der Ausübung dieser Ermächtigung. Auf diese Zahl sind Aktien anzurechnen, die zur Bedienung von Bezugsrechten aus Wandel-

oder Optionsschuldverschreibungen ausgegeben werden oder auszugeben sind, sofern die Schuldverschreibungen während der Laufzeit

dieser Ermächtigung in entsprechender Anwendung des § 186 Absatz 3 Satz 4 Aktiengesetz unter Ausschluss des Bezugsrechts ausgegeben

werden; ferner sind auf diese Zahl Aktien anzurechnen, die während der Laufzeit dieser Ermächtigung aufgrund einer Ermächtigung

zur Verwendung eigener Aktien gemäß §§ 71 Absatz 1 Nr. 8, 186 Absatz 3 Satz 4 Aktiengesetz unter Ausschluss des Bezugsrechts

ausgegeben werden;

|

| c) |

soweit es zum Verwässerungsschutz erforderlich ist, um Inhabern bzw. Gläubigern von Wandlungs- und/oder Optionsrechten bzw.

-pflichten aus Wandel- oder Optionsschuldverschreibungen, die von der Gesellschaft und/oder nachgeordneten Konzernunternehmen

ausgegeben wurden oder werden, ein Bezugsrecht in dem Umfang zu gewähren, wie es ihnen nach Ausübung ihres Wandlungs- oder

Optionsrechts bzw. nach Erfüllung der Wandlungs- bzw. Optionspflicht zustünde; und

|

| d) |

wenn die Kapitalerhöhung gegen Sacheinlagen erfolgt zur Gewährung von Aktien im Rahmen von Unternehmenszusammenschlüssen oder

zum Zweck des Erwerbs von Unternehmen, Unternehmensteilen, Beteiligungen an Unternehmen oder sonstigen Vermögensgegenständen.

|

Der Vorstand ist ferner ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Kapitalerhöhung, den weiteren

Inhalt der Aktienrechte und die Bedingungen der Aktienausgabe festzulegen.“

|

|

| 9. |

Beschlussfassung über die Ermächtigung zur Ausgabe von Wandel- und/oder Optionsschuldverschreibungen mit der Möglichkeit des

Bezugsrechtsausschlusses, bedingte Erhöhung des Kapitals und entsprechende Satzungsänderung (Bedingtes Kapital 2023)

Die von der Hauptversammlung am 18. Juni 2021 unter Tagesordnungspunkt 9 beschlossene Ermächtigung zur Ausgabe von Options-

und/oder Wandelschuldverschreibungen wird am 17. Juni 2026 auslaufen und ist auf die Wandlung in höchstens 10.000.000 Aktien

der Gesellschaft begrenzt. Um es der Gesellschaft zu ermöglichen, in den nächsten fünf Jahren auch in einen größeren als dem

bisher gewährten Umfang attraktive Finanzierungsmöglichkeiten zu nutzen und dem Unternehmen zinsgünstig Fremdkapital zukommen

zu lassen, sollen die bestehende Ermächtigung und das bestehende bedingte Kapital neu gefasst werden.

Vorstand und Aufsichtsrat schlagen daher vor, folgenden Beschluss zu fassen:

| 1. |

Aufhebung der bestehenden Ermächtigung zur Ausgabe von Options- und/oder Wandelschuldverschreibungen

Die bestehende von der Hauptversammlung am 18. Juni 2021 unter Tagesordnungspunkt 9 beschlossene Ermächtigung zur Ausgabe

von Options- und/oder Wandelschuldverschreibungen wird aufgehoben.

|

| 2. |

Ermächtigung zur Ausgabe von Wandelschuld- und/oder Optionsverschreibungen

| a) |

Ermächtigung, Ermächtigungszeitraum, Nennbetrag, Aktienzahl, Laufzeit und Verzinsung

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats bis zum 28. August 2028 einmalig oder mehrmals verzinsliche

und auf den Inhaber und/oder auf den Namen lautende Wandel- und/oder Optionsschuldverschreibungen oder eine Kombination dieser

Instrumente (unter Einbeziehung aller in diesem Beschluss vorgesehenen Gestaltungsmöglichkeiten nachstehend gemeinsam auch

„Schuldverschreibungen“) im Gesamtnennbetrag von bis zu 1,5 Mrd. € gegen Barleistung und/oder Sacheinlagen, insbesondere gegen die Beteiligung an

anderen Unternehmen, zu begeben und den Inhabern der jeweiligen, unter sich gleichberechtigten Schuldverschreibungen Wandlungs-

und Optionsrechte bzw. -pflichten auf neue Stückaktien der Gesellschaft in einer Gesamtzahl von bis zu 38.232.159 Stück nach

näherer Maßgabe der Bedingungen der Schuldverschreibungen („Anleihebedingungen“) zu gewähren. Die Schuldverschreibungen sowie die Wandlungs- und Optionsrechte bzw. -pflichten können mit und ohne Laufzeit

begeben werden. Die Schuldverschreibungen können mit einer festen oder variablen Verzinsung ausgestattet werden, wobei die

Verzinsung auch wie bei einer Gewinnschuldverschreibung vollständig oder teilweise von der Höhe der Dividende der Gesellschaft

abhängig sein kann.

|

| b) |

Währung, Ausgabe durch Mehrheitsbeteiligungsgesellschaften

Die Schuldverschreibungen sind in Euro oder - unter Begrenzung auf den entsprechenden Euro-Gegenwert - in der gesetzlichen

Währung eines anderen OECD-Landes zu begeben. Sie können auch durch unmittelbare oder mittelbare Mehrheitsbeteiligungsgesellschaften

der Deutsche EuroShop AG (Gesellschaften, an denen die Deutsche EuroShop AG unmittelbar oder mittelbar mit der Mehrheit der

Stimmen und des Kapitals beteiligt ist) begeben werden; für diesen Fall wird der Vorstand ermächtigt, für die Deutsche EuroShop

AG die Garantie für die Schuldverschreibungen zu übernehmen und den Inhabern solcher Schuldverschreibungen Wandlungs- bzw.

Optionsrechte bzw. -pflichten auf Aktien der Deutsche EuroShop AG zu gewähren.

|

| c) |

Wandlungs- und Optionsrecht

Im Falle der Ausgabe von Wandelschuldverschreibungen erhalten die Inhaber der Schuldverschreibungen das Recht, ihre Schuldverschreibungen nach näherer Maßgabe der Anleihebedingungen in Aktien der Deutsche EuroShop AG zu wandeln. Das

Wandlungsverhältnis ergibt sich aus der Division des Nennbetrages einer Schuldverschreibung durch den Wandlungspreis für eine

Aktie der Deutsche EuroShop AG. Daraus resultierende rechnerische Bruchteile von Aktien werden in Geld ausgeglichen. In den

Anleihebedingungen kann auch vorgesehen werden, dass die Zahl der bei Ausübung von Wandlungsrechten oder nach Erfüllung von

Wandlungspflichten zu beziehenden Aktien bzw. ein diesbezügliches Umtauschrecht variabel ist. Der in einen Nennwert umgerechnete

Anteil am Grundkapital der bei Wandlung auszugebenden Aktien darf den Nennbetrag der Wandelschuldverschreibung nicht übersteigen.

Im Falle der Ausgabe von Optionsschuldverschreibungen werden jeder Schuldverschreibung ein oder mehrere Optionsscheine beigefügt,

die den Inhaber oder Gläubiger nach näherer Maßgabe der Anleihebedingungen zum Bezug von Aktien der Deutsche EuroShop AG berechtigen.

Die Anleihebedingungen können vorsehen, dass der Optionspreis auch durch Übertragung von Schuldverschreibungen und gegebenenfalls

eine bare Zuzahlung erfüllt werden kann. Soweit sich Bruchteile von Aktien ergeben, kann vorgesehen werden, dass diese Bruchteile

nach Maßgabe der Anleihebedingungen, gegebenenfalls gegen Zuzahlung, zum Bezug ganzer Aktien aufaddiert werden können.

|

| d) |

Wandlungs- und Optionspflicht

Die Anleihebedingungen können auch eine Wandlungs- bzw. Optionspflicht zum Ende der Laufzeit oder zu einem früheren Zeitpunkt

(jeweils auch „Endfälligkeit“) begründen oder das Recht der Deutsche EuroShop AG vorsehen, bei Endfälligkeit den Inhabern der Schuldverschreibungen ganz

oder teilweise an Stelle der Zahlung des fälligen Geldbetrages Aktien der Deutsche EuroShop AG zu gewähren. Der in einen Nennwert

umgerechnete Anteil am Grundkapital der bei Wandlung auszugebenden Aktien darf auch in diesen Fällen den Nennbetrag der Wandelschuldverschreibung

nicht übersteigen.

|

| e) |

Gewährung neuer oder bestehender Aktien; Geldzahlung

Die Anleihebedingungen können vorsehen, dass die Deutsche EuroShop AG im Fall der Ausübung von Wandlungs- oder Optionsrechten

bzw. bei Erfüllung der Wandlungs- oder Optionspflichten nach ihrer Wahl entweder neue Aktien aus bedingtem Kapital oder genehmigtem

Kapital oder bereits bestehende Aktien der Gesellschaft gewährt oder dass an Stelle von Aktien der Deutsche EuroShop der Gegenwert

der Aktien in Geld zu zahlen ist.

Im letzteren Fall entspricht der Gegenwert nach näherer Maßgabe der Anleihebedingungen dem Durchschnitt der Schlussauktionspreise

der Aktie der Deutsche EuroShop AG im Xetra-Handel der Frankfurter Wertpapierbörse oder in einem an die Stelle des Xetra-Systems

getretenen Nachfolgesystem während eines Zeitraums von bis zu zehn Börsentagen vor Erklärung der Wandlung oder, im Falle von

Wandlungs- bzw. Optionspflichten, vor dem Tag der Endfälligkeit.

Die vorgenannten Regelungen zur Gewährung neuer oder bestehender Aktien und zum Recht auf Geldleistung an Stelle der Gewährung

von Aktien gelten entsprechend für die vom Vorstand bei der Ausgabe von Optionsschuldverschreibungen festzulegenden Optionsbedingungen.

|

| f) |

Bestimmung des Wandlungs- und Optionspreises

In den Anleihe- und/oder Optionsbedingungen kann vorgesehen werden, dass der Wandlungs- und Optionspreis innerhalb einer vom

Vorstand festzulegenden Bandbreite in Abhängigkeit von der Entwicklung des Aktienkurses oder als Folge von Verwässerungsschutzbestimmungen

während der Laufzeit der Wandel- und/oder Optionsschuldverschreibungen verändert werden kann.

Der jeweils festzusetzende Wandlungs- und Optionspreis für eine Aktie der Deutsche EuroShop AG wird in Euro festgelegt und

muss

| aa) |

mindestens 80 % des durchschnittlichen Schlusskurses der Aktien der Deutsche EuroShop AG im Xetra-Handel der Frankfurter Wertpapierbörse

oder in einem entsprechenden Nachfolgesystem während eines Zeitraums von bis zu zehn Börsentagen vor dem Tag der Beschlussfassung

durch den Vorstand über die Ausgabe der Wandel- und/oder Optionsschuldverschreibungen betragen, oder

|

| bb) |

für den Fall der Einräumung eines Bezugsrechts an die Aktionäre der Deutsche EuroShop AG mindestens 80 % des durchschnittlichen

Schlusskurses der Aktien der Deutsche EuroShop AG im Xetra-Handel der Frankfurter Wertpapierbörse oder in einem entsprechenden

Nachfolgesystem in dem Zeitraum vom Tag des Beginns der Bezugsfrist bis einschließlich des Tages vor der Bekanntmachung der

endgültigen Festlegung der Konditionen gemäß § 221 Absatz 4 Satz 3 i. V. m. § 186 Absatz 2 AktG betragen.

|

Abweichend hiervon kann der Wandlungspreis in den Fällen einer Wandlungs- oder Optionspflicht dem durchschnittlichen Schlusskurs

der Aktien der Deutsche EuroShop AG im Xetra-Handel der Frankfurter Wertpapierbörse oder in einem entsprechenden Nachfolgesystem

während eines Zeitraums von bis zu zehn Börsentagen vor dem Tag der Endfälligkeit entsprechen, auch wenn dieser Durchschnittskurs

unterhalb des vorstehend unter aa) und/oder bb) genannten Mindestwandlungspreises liegt.

§ 9 Absatz 1 AktG sowie § 199 Absatz 2 AktG bleiben unberührt.

|

| g) |

Wert wahrende Anpassung des Wandlungs- und Optionspreises bei Verwässerungseffekten

Sofern während der Laufzeit der Schuldverschreibungen, die ein Wandlungs-bzw. Optionsrecht gewähren oder eine Wandlungs- bzw.

Optionspflicht bestimmen, Verwässerungen des wirtschaftlichen Werts der bestehenden Wandlungs- bzw. Optionsrechte oder -pflichten

eintreten und dafür keine Bezugsrechte auf Aktien der Deutsche EuroShop AG als Kompensation eingeräumt werden, können die

Anleihe- und/oder Optionsbedingungen bestimmen, dass der Wandlungs- bzw. Optionspreis - unbeschadet § 9 Absatz 1 AktG sowie

§ 199 Absatz 2 AktG - Wert wahrend angepasst wird, soweit die Anpassung nicht bereits durch Gesetz zwingend geregelt ist.

In jedem Fall darf der anteilige Betrag des Grundkapitals, der auf die je Schuldverschreibung zu beziehenden Aktien entfällt,

den Nennbetrag der einzelnen Schuldverschreibung nicht übersteigen.

Verwässerungseffekte können sich insbesondere durch Kapitalveränderungen (etwa einer Kapitalerhöhung bzw. -herabsetzung oder

einen Aktiensplit), aber auch im Zusammenhang mit Dividendenzahlungen (z. B. einer Sonderdividende), der Begebung (weiterer)

Wandel- oder Optionsschuldverschreibungen oder sonstiger Optionsrechte sowie im Fall außergewöhnlicher Ereignisse, die während

der Laufzeit der Wandelschuldverschreibungen eintreten (etwa einer Kontrollerlangung durch Dritte), ergeben.

Statt einer Anpassung des Wandlungs- oder Optionspreises kann nach näherer Bestimmung der Anleihebedingungen in diesen Fällen

auch die Zahlung eines entsprechenden Betrages in Geld durch die Deutsche EuroShop AG im Fall der Wandlung bzw. Ausübung der

Option oder bei Erfüllung der Wandlungs- oder Optionspflichten vorgesehen werden.

|

| h) |

Bezugsrecht und Bezugsrechtsausschluss

Den Aktionären der Deutsche EuroShop AG steht grundsätzlich ein Bezugsrecht auf die Schuldverschreibungen zu. Die Schuldverschreibungen

können auch von einem oder mehreren Kreditinstituten bzw. diesen gemäß § 186 Absatz 5 AktG gleichgestellten Unternehmen mit

der Verpflichtung übernommen werden, sie den Aktionären zum Bezug anzubieten. Werden die Schuldverschreibungen von einer unmittelbaren

oder mittelbaren Mehrheitsbeteiligungsgesellschaft der Deutsche EuroShop AG ausgegeben, hat die Deutsche EuroShop AG die Gewährung

des Bezugsrechts für die Aktionäre der Deutsche EuroShop AG nach Maßgabe des vorstehenden Satzes sicherzustellen. Der Vorstand

wird jedoch ermächtigt, mit Zustimmung des Aufsichtsrats das Bezugsrecht der Aktionäre auf die Schuldverschreibungen auszuschließen,

| aa) |

um Spitzenbeträge vom Bezugsrecht auszunehmen;

|

| bb) |

wenn die Schuldverschreibungen so ausgestattet werden, dass ihr Ausgabepreis ihren nach anerkannten finanzmathematischen Methoden

ermittelten theoretischen Marktwert nicht wesentlich unterschreitet. Diese Ermächtigung zum Bezugsrechtsausschluss gilt jedoch

nur insoweit, als Schuldverschreibungen mit Wandlungs- und/oder Optionsrechten bzw. -pflichten auf Aktien mit einem anteiligen

Betrag von insgesamt bis zu 10 % des Grundkapitals der Deutsche EuroShop AG ausgegeben werden bzw. auszugeben sind. Für die

Berechnung der 10 %-Grenze ist die Höhe des Grundkapitals zum Zeitpunkt der Beschlussfassung der Hauptversammlung über diese

Ermächtigung oder - falls dieser Wert geringer ist - zum Zeitpunkt der Ausübung der vorliegenden Ermächtigung maßgebend;

Auf das so begrenzte Volumen in Höhe von zehn vom Hundert des Grundkapitals ist die Veräußerung eigener Aktien anzurechnen,

sofern die Aktien nach Wirksamwerden der vorliegenden Ermächtigung aufgrund einer zum Zeitpunkt des Wirksamwerdens dieser

Ermächtigung geltenden bzw. an deren Stelle tretenden Ermächtigung gemäß § 71 Absatz 1 Satz 1 Nr. 8 Satz 5 i. V. m. § 186

Absatz 3 Satz 4 AktG unter Ausschluss des Bezugsrechts veräußert werden. Weiter sind auf diese Begrenzung diejenigen Aktien

anzurechnen, die nach Wirksamwerden der vorliegenden Ermächtigung unter Ausnutzung einer zum Zeitpunkt des Wirksamwerdens

der vorliegenden Ermächtigung beschlossenen bzw. an deren Stelle tretenden Ermächtigung zur Ausgabe neuer Aktien aus genehmigtem

Kapital gemäß § 203 Absatz 1 Satz 1 i. V. m. § 186 Absatz 3 Satz 4 AktG unter Ausschluss des Bezugsrechts ausgegeben werden;

|

| cc) |

soweit dies erforderlich ist, um den Inhabern von bereits zuvor ausgegebenen Wandel- bzw. Optionsschuldverschreibungen mit

Wandlungs- oder Optionsrechten bzw. Wandlungs- oder Optionspflichten auf Aktien der Deutsche EuroShop AG ein Bezugsrecht in

dem Umfang gewähren zu können, wie es ihnen nach Ausübung des Wandlungs- oder Optionsrechts bzw. nach Erfüllung der Wandlungs-

oder Optionspflicht zustehen würde; und

|

| dd) |

wenn die Schuldverschreibungen gegen Sacheinlagen im Rahmen von Unternehmenszusammenschlüssen oder zum Zweck des Erwerbs von

Unternehmen, Unternehmensteilen, Beteiligungen an Unternehmen oder sonstigen Vermögensgegenständen ausgegeben werden.

|

|

| i) |

Ermächtigung zur Festlegung der weiteren Einzelheiten

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats im vorgenannten Rahmen die Anleihe- und/oder Optionsbedingungen

sowie die weiteren Einzelheiten der Ausgabe und Ausstattung der Schuldverschreibungen und der Wandlungs- und/oder Optionsrechte

und -pflichten, insbesondere Zinssatz, Ausgabepreis, Laufzeit und Stückelung sowie Wandlungs- bzw. Optionsausübungszeitraum,

festzulegen bzw. im Einvernehmen mit den Organen der die Wandel- und/oder Optionsschuldverschreibungen begebenden Mehrheitsbeteiligungsgesellschaften

der Deutsche EuroShop AG festzulegen.

|

|

| 3. |

Aufhebung des bestehenden Bedingten Kapitals 2021 und Schaffung eines neuen Bedingten Kapitals 2023

Das Bestehende Bedingte Kapital 2021 wird aufgehoben. Ferner wird das Grundkapital der Gesellschaft um bis zu 38.232.159 €

durch Ausgabe von bis zu 38.232.159 auf den Namen lautenden neuen Stückaktien bedingt erhöht (Bedingtes Kapital 2023). Die

bedingte Kapitalerhöhung dient der Gewährung von Aktien bei Ausübung von Wandlungs- und/oder Optionsrechten bzw. bei Erfüllung

von Wandlungs- und/oder Optionspflichten an die Inhaber der aufgrund der Ermächtigung durch die Hauptversammlung vom 29. August

2023 ausgegebenen Schuldverschreibungen.

Die Ausgabe der neuen Aktien erfolgt zu dem Wandlungs- und/oder Optionspreis, wie er gemäß dem Ermächtigungsbeschluss der

ordentlichen Hauptversammlung vom 29. August 2023 (vorstehende Ziffer 2) und den auf der Grundlage dieser Ermächtigung vom

Vorstand mit Zustimmung des Aufsichtsrats bestimmten Anleihebedingungen festgelegt wird. Der Wandlungs- bzw. Optionspreis

ist der Ausgabebetrag der Aktie.

Die bedingte Kapitalerhöhung wird nur insoweit durchgeführt, wie

| a.) |

die Inhaber von Wandlungs- und/oder Optionsrechten aus Schuldverschreibungen, die von der Deutsche EuroShop AG oder deren

unmittelbaren oder mittelbaren Mehrheitsbeteiligungsgesellschaften auf Grund des Ermächtigungsbeschlusses der ordentlichen

Hauptversammlung vom 29. August 2023 bis zum 28. August 2028 ausgegeben bzw. garantiert werden, von ihren Wandlungs- und/oder

Optionsrechten Gebrauch machen, insbesondere nicht eigene Aktien zur Bedienung eingesetzt werden, oder

|

| b.) |

die aus von der Deutsche EuroShop AG oder deren unmittelbaren oder mittelbaren Mehrheitsbeteiligungsgesellschaften auf Grund

des Ermächtigungsbeschlusses der ordentlichen Hauptversammlung vom 29. August 2023 bis zum 28. August 2028 ausgegebenen oder

garantierten Schuldverschreibungen Verpflichteten ihre Wandlungs- und/oder Optionspflichten erfüllen und das Bedingte Kapital

2023 nach Maßgabe der Anleihebedingungen benötigt wird, insbesondere nicht eigene Aktien zur Bedienung eingesetzt werden.

|

Die auf Grund der Ausübung der Wandlungs- und/oder Optionsrechte oder der Erfüllung der Wandlungs- und/oder Optionspflichten

ausgegebenen neuen Aktien nehmen vom Beginn des Geschäftsjahres an, in dem sie entstehen, am Gewinn teil.

Der Vorstand wird ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Durchführung der bedingten Kapitalerhöhung

festzusetzen.

|

| 4. |

Änderung der Satzung

| |

§ 6 der Satzung wird wie folgt ersetzt:

„Das Grundkapital der Gesellschaft ist um bis zu 38.232.159 € durch Ausgabe von bis zu 38.232.159 auf den Namen lautenden

neuen Stückaktien bedingt erhöht (Bedingtes Kapital 2023). Die bedingte Kapitalerhöhung dient der Gewährung von Aktien bei

Ausübung von Wandlungs- und/oder Optionsrechten bzw. bei Erfüllung von Wandlungs- und/oder Optionspflichten an die Inhaber

der aufgrund der Ermächtigung durch die Hauptversammlung vom 29. August 2023 ausgegebenen Schuldverschreibungen.

Die Ausgabe der neuen Aktien erfolgt zu dem Wandlungs- und/oder Optionspreis, wie er gemäß dem Ermächtigungsbeschluss der

ordentlichen Hauptversammlung vom 29. August 2023 und den auf der Grundlage dieser Ermächtigung vom Vorstand mit Zustimmung

des Aufsichtsrats bestimmten Anleihebedingungen festgelegt wird. Der Wandlungs- bzw. Optionspreis ist der Ausgabebetrag der

Aktie.

Die bedingte Kapitalerhöhung wird nur insoweit durchgeführt, wie

| a) |

die Inhaber von Wandlungs- und/oder Optionsrechten aus Schuldverschreibungen, die von der Deutsche EuroShop AG oder deren

unmittelbaren oder mittelbaren Mehrheitsbeteiligungsgesellschaften auf Grund des Ermächtigungsbeschlusses der ordentlichen

Hauptversammlung vom 29. August 2023 bis zum 28. August 2028 ausgegeben bzw. garantiert werden, von ihren Wandlungs- und/oder

Optionsrechten Gebrauch machen, insbesondere nicht eigene Aktien zur Bedienung eingesetzt werden, oder

|

| b) |

die aus von der Deutsche EuroShop AG oder deren unmittelbaren oder mittelbaren Mehrheitsbeteiligungsgesellschaften auf Grund

des Ermächtigungsbeschlusses der ordentlichen Hauptversammlung vom 29. August 2023 bis zum 28. August 2028 ausgegebenen oder

garantierten Schuldverschreibungen Verpflichteten ihre Wandlungs- und/oder Optionspflichten erfüllen und das Bedingte Kapital

2023 nach Maßgabe der Anleihebedingungen benötigt wird, insbesondere nicht eigene Aktien zur Bedienung eingesetzt werden.

|

Die auf Grund der Ausübung der Wandlungs- und/oder Optionsrechte oder der Erfüllung der Wandlungs- und/oder Optionspflichten

ausgegebenen neuen Aktien nehmen vom Beginn des Geschäftsjahres an, in dem sie entstehen, am Gewinn teil.

Der Vorstand ist ermächtigt, mit Zustimmung des Aufsichtsrats die weiteren Einzelheiten der Durchführung der bedingten Kapitalerhöhung

festzusetzen.“

|

|

|

| 10. |

Beschlussfassung über eine Ermächtigung zum Erwerb und zur Verwendung eigener Aktien sowie über den Ausschluss des Bezugsrechts

Die von der Hauptversammlung am 28. Juni 2018 unter Tagesordnungspunkt 8 beschlossene Ermächtigung zum Erwerb und zur Verwendung

eigener Aktien ist am 27. Juni 2023 abgelaufen. Um der Gesellschaft auch in Zukunft die Möglichkeit zum Rückkauf und zur Verwendung

eigener Aktien zu geben, soll der Hauptversammlung ein neuer Ermächtigungsbeschluss vorgeschlagen werden.

Vorstand und Aufsichtsrat schlagen vor zu beschließen:

| a) |

Der Vorstand wird ermächtigt, bis zum 28. August 2028 eigene Aktien im Umfang von bis zu insgesamt 10 % des bei Wirksamwerden

oder - sollte dieses geringer sein - bei Ausübung der Ermächtigung bestehenden Grundkapitals zu erwerben. Die Ermächtigung

darf von der Gesellschaft nicht zum Zweck des Handels in eigenen Aktien genutzt werden. Auf die erworbenen Aktien dürfen zusammen

mit eigenen Aktien, die sich bereits im Besitz der Gesellschaft befinden oder ihr nach den §§ 71d und 71e AktG zuzurechnen

sind, zu keinem Zeitpunkt mehr als 10 % des jeweiligen Grundkapitals der Gesellschaft entfallen.

Der Erwerb erfolgt über die Börse oder im Rahmen eines öffentlichen Erwerbsangebots an alle Aktionäre. Der von der Gesellschaft

gezahlte Gegenwert je Aktie (ohne Erwerbsnebenkosten) darf den Börsenpreis der Aktie um nicht mehr als 20 % unter- und um

nicht mehr als 10 % überschreiten. Maßgeblich ist der arithmetische Mittelwert der Schlusskurse der Aktien im XETRA-Handel

(oder einem vergleichbaren Nachfolgesystem) an der Frankfurter Wertpapierbörse an den drei Börsenhandelstagen vor dem jeweiligen

Stichtag. Bei einem Erwerb über die Börse ist der Stichtag der Tag, an dem die Verpflichtung zum Erwerb der Aktien eingegangen

wird. Bei einem öffentlichen Erwerbsangebot an alle Aktionäre ist der Stichtag der Tag, an dem die Entscheidung des Vorstands

zur Abgabe des Angebots veröffentlicht wird. Ergibt sich nach der Veröffentlichung des Angebots eine nicht unerhebliche Kursabweichung

vom angebotenen Erwerbspreis oder von den Grenzwerten der etwaig angebotenen Preisspanne, kann das Erwerbsangebot angepasst

werden; Stichtag ist in diesem Fall der Tag, an dem die Entscheidung des Vorstands zur Anpassung des Angebots veröffentlicht

wird. Es steht dem Vorstand frei, im Rahmen eines öffentlichen Erwerbsangebots eine Preisspanne festzulegen, innerhalb derer

Aktionäre Angebote abgeben können, und dabei den finalen Preis auf Basis der Höhe und Anzahl der Gebote so zu bestimmen, dass

der Rückkauf der meisten Aktien für einen bestimmten Betrag oder der Rückkauf einer bestimmten Anzahl von Aktien zum niedrigsten

Preis ermöglicht wird.

Bei einem öffentlichen Erwerbsangebot wird die Gesellschaft gegenüber allen Aktionären ein Angebot abgeben. Das Volumen der

Annahme des öffentlichen Erwerbsangebots kann begrenzt werden. Sofern die Gesamtzeichnung des Angebots dieses Volumen überschreitet,

sind die Annahmeerklärungen - insoweit unter Ausschluss eines etwaigen Andienungsrechts der Aktionäre - grundsätzlich im Verhältnis

der Zahl der jeweils angedienten Aktien zu berücksichtigen. Bei einem öffentlichen Erwerbsangebot auf Basis einer Preisspanne

können Angebote von Aktionären, die einen zu hohen Kaufpreis verlangen, unberücksichtigt bleiben. Ebenso können zur Vermeidung

rechnerischer Bruchteile kaufmännische Rundungen und eine bevorrechtigte Berücksichtigung geringer Stückzahlen von bis zu

100 Stück zum Erwerb angedienter Aktien der Gesellschaft je Aktionär vorgesehen werden. Insoweit wird ein etwaiges Recht der

Aktionäre zur Andienung ihrer Aktien partiell ausgeschlossen.

|

| b) |

Der Vorstand wird ermächtigt, die auf der Grundlage dieser Ermächtigung erworbenen eigenen Aktien der Gesellschaft zu allen

gesetzlich zulässigen Zwecken zu verwenden. Er kann sie insbesondere über die Börse oder durch ein an alle Aktionäre gerichtetes

Angebot veräußern. Er kann sie darüber hinaus mit Zustimmung des Aufsichtsrats insbesondere wie folgt verwenden:

| aa) |

Die Aktien können gemäß §§ 71 Absatz 1 Nr. 8 Satz 5, 186 Absatz 3 Satz 4 AktG zu einem Preis veräußert werden, der den Börsenpreis

der Aktien der Gesellschaft gleicher Ausstattung zum Zeitpunkt der Veräußerung nicht wesentlich unterschreitet. Der anteilige

Betrag des Grundkapitals, der auf die Aktien entfällt, für die das Bezugsrecht ausgeschlossen wird, darf in diesem Fall auch

bei mehreren Veräußerungsvorgängen insgesamt 10 % des Grundkapitals nicht übersteigen, und zwar weder im Zeitpunkt des Wirksamwerdens

noch im Zeitpunkt der Ausübung der Ermächtigung. Auf diese Höchstgrenze ist der anteilige Betrag des Grundkapitals anzurechnen,

der auf Aktien entfällt, die während der Laufzeit dieser Ermächtigung in unmittelbarer oder sinngemäßer Anwendung des § 186

Absatz 3 Satz 4 AktG unter Ausschluss des Bezugsrechts ausgegeben werden. Auf die Höchstgrenze von 10 % des Grundkapitals

ist ferner der anteilige Betrag des Grundkapitals anzurechnen, der zum Zeitpunkt der Begebung von Schuldverschreibungen auf

Aktien entfällt, die zur Erfüllung von Verpflichtungen aus Schuldverschreibungen auszugeben sind, soweit die Schuldverschreibungen

während der Laufzeit dieser Ermächtigung unter Ausschluss des Bezugsrechts der Aktionäre gemäß §§ 221 Absatz 4 Satz 2, 186

Absatz 3 Satz 4 AktG ausgegeben werden.

|

| bb) |

Die Aktien können im Rahmen von Unternehmenszusammenschlüssen oder zum Zweck des Erwerbs von Unternehmen, Unternehmensteilen,

Beteiligungen an Unternehmen oder sonstigen Vermögensgegenständen veräußert werden.

|

| cc) |

Die Aktien können vom Aufsichtsrat im Rahmen der Festlegung der variablen Vergütung den Vorständen der Gesellschaft zugesagt

und übertragen werden.

|

| dd) |

Die Aktien können ohne weiteren Hauptversammlungsbeschluss eingezogen werden. Die Einziehung führt zur Kapitalherabsetzung.

Der Vorstand kann abweichend davon bestimmen, dass das Grundkapital nicht herabgesetzt wird, sondern sich der Anteil der übrigen

Aktien am Grundkapital erhöht; der Vorstand wird ermächtigt, in diesem Fall die Angabe der Zahl der Aktien in der Satzung

anzupassen.

|

Das Bezugsrecht der Aktionäre ist ausgeschlossen, soweit die eigenen Aktien nach vorstehenden lit. aa) bis cc) verwendet werden.

Bei einer Veräußerung der eigenen Aktien durch ein an alle Aktionäre gerichtetes Angebot ist der Vorstand darüber hinaus ermächtigt,

das Bezugsrecht der Aktionäre für Spitzenbeträge auszuschließen.

|

| c) |

Die Ermächtigungen zum Erwerb und zur Verwendung der eigenen Aktien können ganz oder in Teilbeträgen, einmal oder mehrmals,

einzeln oder gemeinsam durch die Gesellschaft ausgeübt werden; die Ausübung kann auch durch ihre Konzerngesellschaften oder

für ihre oder deren Rechnung durch Dritte durchgeführt werden.

|

|

| 11. |

Beschlussfassung über Satzungsänderungen zur künftigen Ermöglichung virtueller Hauptversammlungen

Das Gesetz zur Einführung virtueller Hauptversammlungen von Aktiengesellschaften und Änderung genossenschafts- sowie insolvenz-

und restrukturierungsrechtlicher Vorschriften vom 20. Juli 2022 (Bundesgesetzblatt vom 26. Juli 2022, S. 1166 ff.) ermöglicht

es, auch zukünftig Hauptversammlungen ohne physische Präsenz der Aktionäre oder ihrer Bevollmächtigten am Ort der Hauptversammlung

abzuhalten (sogenannte virtuelle Hauptversammlung). Nach § 118a Absatz 1 Satz 1 AktG kann die Satzung vorsehen oder den Vorstand

dazu ermächtigen vorzusehen, virtuelle Hauptversammlungen abzuhalten.

Eine solche Ermächtigung des Vorstands soll beschlossen werden, wobei nicht von der im Gesetz vorgesehenen maximal möglichen

Laufzeit von fünf Jahren Gebrauch gemacht werden soll. Stattdessen soll zunächst nur eine Ermächtigung für die Abhaltung virtueller

Hauptversammlungen in einem Zeitraum von zwei Jahren nach Eintragung der Satzungsänderung beschlossen werden. Für künftige

Hauptversammlungen soll jeweils gesondert und unter Berücksichtigung der Umstände des jeweiligen Einzelfalls entschieden werden,

ob von der Ermächtigung Gebrauch gemacht und eine Hauptversammlung als virtuelle Hauptversammlung abgehalten werden soll.

Der Vorstand wird seine Entscheidungen nach pflichtgemäßem Ermessen zum Wohle der Gesellschaft und ihrer Aktionäre treffen

und hierbei insbesondere die Wahrung der Aktionärsrechte ebenso wie Aspekte des Gesundheitsschutzes der Beteiligten, Aufwand

und Kosten sowie Nachhaltigkeitserwägungen in den Blick nehmen. Grundsätzlich präferieren Aufsichtsrat und Vorstand die klassische,

sogenannte Präsenz-Hauptversammlung.

Im Hinblick auf die Mitglieder des Aufsichtsrats soll zudem von der Möglichkeit nach § 118a Absatz 2 Satz 2 i. V. m. § 118

Absatz 3 Satz 2 AktG Gebrauch gemacht und den Aufsichtsratsmitgliedern gestattet werden, an einer virtuellen Hauptversammlung

im Wege der Bild- und Tonübertragung teilzunehmen. Sofern eine unmittelbare Interaktion aller oder einzelner Mitglieder des

Aufsichtsrats mit der Hauptversammlung erforderlich sein sollte, wird dies durch die direkte Zuschaltung dieser Aufsichtsratsmitglieder

im Wege der vorgesehenen Zwei-Wege-Kommunikation ermöglicht.

Im Zuge der Einführung dieser Möglichkeit sollen außerdem die bisherigen Kompetenzen des Versammlungsleiters in § 12 der Satzung

gebündelt werden, d. h. die bisher in § 11 Absatz 6 der Satzung vorgesehene Regelung zur Versammlungsleitung soll in den §

12 der Satzung integriert werden. Darüber hinaus sollen in § 12 der Satzung die Wahl des Versammlungsleiters durch die Hauptversammlung

geregelt sowie die nach der herrschenden Meinung bestehenden Kompetenzen des Versammlungsleiters zusammengefasst dargestellt

werden.

Aufsichtsrat und Vorstand schlagen vor, folgenden Beschluss zu fassen:

In § 11 der Satzung der Gesellschaft wird Absatz 6 wie folgt ersetzt:

| „(6) |

Der Vorstand ist ermächtigt vorzusehen, dass Hauptversammlungen, die innerhalb von zwei Jahren nach Eintragung dieser Satzungsregelung

in das Handelsregister stattfinden, ohne physische Präsenz der Aktionäre oder ihrer Bevollmächtigten am Ort der Hauptversammlung

abgehalten werden (virtuelle Hauptversammlung). Bei Durchführung einer virtuellen Hauptversammlung können die Mitglieder des

Aufsichtsrats auch im Wege der Bild- und Tonübertragung teilnehmen; dies gilt jedoch nicht für den Versammlungsleiter, sofern

dieser ein Mitglied des Aufsichtsrats ist. Auf die virtuelle Hauptversammlung finden alle Regelungen dieser Satzung für Hauptversammlungen

Anwendung, einschließlich § 12, soweit nicht das Gesetz zwingend etwas anderes vorsieht oder in dieser Satzung ausdrücklich

etwas anderes bestimmt ist.“

|

§ 12 der Satzung der Gesellschaft wird wie folgt ergänzt und neugefasst:

| „(1) |

Die Hauptversammlung wird vom Vorsitzenden des Aufsichtsrats und im Falle seiner Verhinderung von einem anderen, von den anwesenden

Mitgliedern des Aufsichtsrats bestimmten Mitglied des Aufsichtsrats bestimmt. Bestimmt der Aufsichtsrat kein anderes Mitglied

des Aufsichtsrats, wird der Versammlungsleiter von der Hauptversammlung gewählt.

|

| (2) |

Der Versammlungsleiter leitet die Versammlung. Er bestimmt insbesondere die Reihenfolge der Verhandlungsgegenstände und der

Wortbeiträge sowie die Art und Reihenfolge der Abstimmung. Er kann das Frage- und Rederecht der Aktionäre zeitlich angemessen

beschränken und insbesondere zu Beginn oder während der Hauptversammlung den zeitlichen Rahmen für den ganzen Verlauf der

Hauptversammlung, für die Aussprache zu den einzelnen Tagesordnungspunkten sowie für den einzelnen Frage- und Redebeitrag

angemessen festsetzen.

|

| (3) |

Wenn dies in der Einladung zur Hauptversammlung angekündigt ist, kann der Versammlungsleiter die Bild- und Tonübertragung

der Hauptversammlung in einer von ihm näher zu bestimmenden Weise zulassen.“

|

|

| II. |

Vergütungsbericht und Vermerk über dessen Prüfung durch den Abschlussprüfer zu Punkt 6 der Tagesordnung

|

Dieser Vergütungsbericht stellt die Bestandteile und die Wirkungsweise der Vergütungslogik sowie die Höhe der individuellen

Vergütungen für den Vorstand und den Aufsichtsrat dar.

Detaillierte Informationen zu den Vergütungssystemen für die Vorstands- und Aufsichtsratsmitglieder der Deutsche EuroShop

AG sind auf der Internetseite der Gesellschaft verfügbar:

https://www.deutsche-euroshop.de/verguetung

Leitlinien und Grundsätze des Vergütungssystems für die Vorstände der Deutsche EuroShop AG

Die Geschäftsstrategie der Deutsche EuroShop AG zielt darauf ab, Investments in qualitativ hochwertigen Shoppingcentern in

Innenstadtlagen und etablierten Standorten zu tätigen, die das Potenzial für eine stabile und dauerhafte Wertentwicklung aufweisen

und die Erzielung eines möglichst hohen Liquiditätsüberschusses aus der Vermietung der Shoppingcenter ermöglichen. Die strategischen

Vorgaben sind darauf ausgerichtet, die erfolgreiche Positionierung des Unternehmens im europäischen Wettbewerb zu festigen

und den Wert des Unternehmens für seine Anteilseigner nachhaltig zu steigern. Der Erfolg dieser Entwicklung wird anhand von

Leistungskriterien gemessen und entsprechend in der Vorstandsvergütung berücksichtigt. Die Vergütung bietet dem Vorstand damit

einen wirkungsvollen Anreiz zur erfolgreichen Umsetzung der Geschäftsstrategie. Aus diesem Grund setzt sich die Vergütung

auch maßgeblich aus variablen Bestandteilen zusammen, welche das Erreichen gesetzter Ziele honorieren und bei Nichterreichen

die Vergütung reduzieren. Dadurch wird ein direkter Zusammenhang zwischen Unternehmenserfolg und Vergütung hergestellt.

Die Hauptversammlung vom 30. August 2022 hat mit einer Zustimmung von 99,82 % den Vergütungsbericht 2021 gebilligt, so dass

insoweit keine Anpassung in der Form der Vergütungsberichtserstattung notwendig war.

Vergütung der Mitglieder des Vorstands

Grundzüge des Vergütungssystems

Die Deutsche EuroShop AG hat im Jahr 2021 für die Mitglieder des Vorstands ein Vergütungssystem gem. § 87a AktG erarbeitet,

welches vom Aufsichtsrat auf Empfehlung des Präsidiums am 9. April 2021 beschlossen und von der Hauptversammlung am 18. Juni

2021 mit 99,54 % Zustimmung gebilligt wurde. Es orientiert sich an der strategischen Ausrichtung der Gesellschaft und erfüllt

die regulatorischen Anforderungen des Aktiengesetzes (AktG) sowie die Empfehlungen des Deutschen Corporate Governance Kodex

(DCGK).

Die nachfolgende Übersicht stellt die grundlegenden Komponenten des Vergütungssystems und ihre Ausgestaltung dar:

|

Fixe (erfolgsunabhängige) Komponenten

|

| Jahresgrundvergütung |

| • |

Fixe Jahresgrundvergütung, Auszahlung monatlich in zwölf gleichen Teilbeträgen

|

|

| Nebenleistungen |

| • |

PKW zur dienstlichen und privaten Nutzung

|

| • |

Unfallversicherung / D&O-Versicherung

|

| • |

Zuschuss zur Kranken- und Pflegeversicherung

|

|

| Betriebliche Altersversorgung |

| • |

Beitragsorientierte Leistungszusage in Form eines jährlichen Fixbetrags an eine Unterstützungskasse

|

| • |

Alternativ: Abschluss einer Rentenversicherung zur Altersversorgung

|

|

|

Variable (erfolgsbezogene) Komponenten

|

|

Short-Term-Incentive (STI)

|

| Plantyp |

| • |

Jährlicher Zielbonusplan

|

|

| Begrenzung / Cap |

|

| Erfolgsziele |

| • |

Finanzielles Erfolgsziel:

| • |

Funds from Operations (FFO) je Aktie

|

|

| • |

Persönlicher kriterienbasierter Multiplikator (0,8 - 1,2):

| • |

50 % ESG-Ziel (z. B. Zertifizierung der Center)

|

| • |

25 % Persönliches Ziel (z. B. Kapitalmarktkommunikations-Rating)

|

| • |

25 % Individuelle Sonderprojekte / Strategieumsetzung

|

|

|

|

Long-Term-Incentive (LTI)

|

| Plantyp |

| • |

Performance Cash Plan (jährlich rollierend)

|

|

| Begrenzung / Cap |

|

| Erfolgsziele |

| • |

Total Shareholder Return (TSR; 75 %):

| • |

2/3 absoluter TSR

|

| • |

1/3 relativer TSR im Vergleich zu relevanten Wettbewerbern

|

|

| • |

Loan to Value (LTV; 25 %):

| • |

Absoluter LTV

|

| • |

Multiplikator in Abhängigkeit von relativem LTV zu relevanten Wettbewerbern (0,8 - 1,2)

|

|

|

| Performance Periode |

|

| Auszahlung |

| • |

Fällig in bar mit Feststellung des Jahresabschlusses für das letzte Geschäftsjahr der jeweiligen Tranche, damit jeweils vier

Jahre nach Begebung

|

|

|

Weitere vertragliche Regelungen

|

| Maximalvergütung pro Vorstandsmitglied |

|

| Share Ownership Guidelines |

| • |

Verpflichtung zum Erwerb und Halten von Aktien der Deutsche EuroShop AG in Höhe von mindestens 100 % der Brutto-Jahresgrundvergütung

|

| • |

Regelmäßig Halteverpflichtung über gesamte Dienstzeit und zwei Jahre darüber hinaus

|

| • |

Aufbau über ein Drittel des STI- und 100 % des LTI-Auszahlungsbetrags

|

|

| Clawback |

| • |

Möglichkeit zur Rückforderung der variablen Vergütung (STI wie auch LTI) in bestimmten Fällen

|

|

| Abfindungscap |

| • |

Begrenzung auf zwei Jahresvergütungen (Jahresgrundvergütung zzgl. Beiträge in die Betriebliche Altersvorsorge, STI und LTI),

maximal jedoch auf die Restlaufzeit des Anstellungsvertrags

|

|

Die Ziel-Gesamtvergütung der Vorstandsmitglieder ist definiert als die Summe aus Jahresgrundvergütung, Nebenleistungen, betrieblicher

Altersversorgung sowie STI und LTI (jeweils unter der Annahme einer Zielerreichung von 100 %). Die Jahresgrundvergütung entspricht

hierbei zwischen 40 % und 50 % der Ziel-Gesamtvergütung. Der STI macht rund 20 % bis 25 % und der LTI ca. 25 % bis 30 % der

Ziel-Gesamtvergütung aus. Auf die betriebliche Altersversorgung entfallen rund 5 % und auf die Nebenleistungen rund 2 % bis

4 % der Ziel-Gesamtvergütung. Der signifikante Anteil der variablen Vergütungskomponenten an der Ziel-Gesamtvergütung und

das höhere Gewicht des LTI im Vergleich zum STI unterstreichen den „Pay for Performance“-Ansatz und die Ausrichtung der Vergütung

auf den langfristigen und nachhaltigen Erfolg der Deutsche EuroShop AG.

Wie in § 87a Abs. 1 Satz 2 Nr. 1 AktG gefordert, hat der Aufsichtsrat eine individuelle Begrenzung der Vergütung festgelegt.

Die Höhe dieser Maximalvergütung je Vorstandsmitglied beträgt demnach für jedes Geschäftsjahr 1.100 T€. Diese Maximalvergütung

beschränkt zusätzlich die Auszahlungen aller für ein Geschäftsjahr gewährten Vergütungskomponenten (Jahresgrundvergütung,

Nebenleistungen, betriebliche Altersversorgung sowie STI und LTI) unabhängig davon, zu welchem Zeitpunkt deren Auszahlung

erfolgt.

Das Vorstandsvergütungssystem wurde erstmalig mit Verlängerung des Vorstandsvertrags für Herrn Wellner ab dem 1. Januar 2022

und für die erstmalige Bestellung von Herrn Kneip ab dem 1. Oktober 2022 angewendet. Die Vertragslaufzeit des dem Vergütungssystems

nicht unterliegenden Vorstandsvertrages von Herrn Borkers lief bis zum 30. September 2022.

Bei der Berichterstattung hat die Deutsche Euroshop AG in der Vergangenheit eine Leistung als gewährt bzw. geschuldet angegeben,

sofern die der Vergütung zugrunde liegende (ein- oder mehrjährige) Tätigkeit vollständig erbracht worden ist (Auslegung 2).

Vergütungspraxis im Geschäftsjahr 2022

Die Vergütung der Vorstandsmitglieder richtete sich im Geschäftsjahr 2022 nach den beim Vertragsabschluss einzelvertraglich

definierten Regelungen. Die in diesen Vorstandsverträgen vereinbarte Vergütung setzt sich aus erfolgsunabhängigen (festen)

und erfolgsabhängigen (variablen) Komponenten zusammen. Die feste Vergütung umfasst die Grundvergütung sowie Nebenleistungen

und teilweise eine betriebliche Altersversorgung. Die variable Vergütung spiegelt die Performance eines Geschäftsjahres sowie

die langfristige Unternehmensentwicklung wider, erfolgsabhängig kommen daher eine kurzfristige variable Vergütung (Short-Term-Incentive)

und eine langfristige variable Vergütung (Long-Term-Incentive) zur Anwendung.

Bei der Festlegung der Zielvergütung hat sich der Aufsichtsrat an der Unternehmensgröße, -komplexität und -struktur der Deutsche

EuroShop AG orientiert. Des Weiteren wurden die wirtschaftliche sowie finanzielle Lage der Gesellschaft, die Struktur und

Höhe der Vorstandsvergütung in vergleichbaren Unternehmen, die Aufgabenbereiche der einzelnen Vorstandsmitglieder und das

interne Vergütungsumfeld berücksichtigt.

Im Berichtsjahr 2022 waren als Vorstände Herr Wilhelm Wellner (bis 20. April 2022), Herr Olaf Borkers (bis 30. September 2022)

und Herr Hans-Peter Kneip (ab 1. Oktober 2022) bestellt. Der Aufsichtsrat der Deutsche EuroShop AG hatte am 20. April 2022

die Bestellung von Herrn Wellner auf dessen Wunsch zeitlich befristet bis zum 30. September 2022 widerrufen. Am 19. Juli 2022

hat sich der Aufsichtsrat dann im besten gegenseitigen Einvernehmen mit Herrn Wellner auf den Abschluss eines Aufhebungsvertrages

geeinigt und dessen Wiederbestellung zum 1. Oktober 2022 widerrufen. Herr Borkers ist fristgemäß zum 30. September 2022 ausgeschieden.

Feste Vergütung

Die Vorstandsmitglieder erhalten für ihre Tätigkeit eine Jahresgrundvergütung, die sich an der Position, den Aufgaben und

dem Verantwortungsbereich des jeweiligen Vorstandsmitglieds orientiert.

Zusätzlich beinhalten die fixen Vergütungskomponenten weitere Nebenleistungen. Hierzu zählen im Wesentlichen ein PKW zur dienstlichen

und privaten Nutzung bzw. eine entsprechende Pauschale sowie eine Unfallversicherung. Die Vorstandsmitglieder erhalten zudem

einen Zuschuss zur Kranken- und Pflegeversicherung in Höhe von 50 % der von ihnen zu zahlenden Beträge, aber maximal in Höhe

von 50 % der Beiträge zur gesetzlichen Kranken- und Pflegeversicherung. Darüber hinaus wurde für die Vorstandsmitglieder eine

marktübliche D&O-Versicherung abgeschlossen.

Ersatz von Reisekosten

Der Vertrag von Herrn Kneip enthält eine jährlich auf 15 T€ gedeckelte Erstattung von Reisekosten für Reisen vom Wohnort zum

Dienstsitz und für die Unterkunft am Dienstsitz. Die Reisekosten werden gegen Nachweis zum 30. Juni des Jahres gezahlt.

Betriebliche Altersvorsorge

Mit Wirkung zum 1. Juli 2018 wurde für Herrn Wellner eine beitragsorientierte Leistungszusage vereinbart. In diesem Rahmen

leistet die Gesellschaft bis 2029 einen unverfallbaren Anspruch in Höhe von jährlich 50 T€ an eine Unterstützungskasse. Diese

Beitragsleistung erfolgt, auch wenn die Bestellung als Vorstandsmitglied vor dem 62. Lebensjahr endet, es sei denn, dass Herr

Wellner ein Angebot zur Verlängerung seiner Bestellung zu vergleichbaren Konditionen nicht angenommen hat. Die Beitragspflicht

endete mit dem Tod von Herrn Wellner im Berichtsjahr.

Für Herrn Borkers bestand eine Zusage über eine betriebliche Altersversorgung, für die die Gesellschaft seit dem 1. Juli 2010

zu Gunsten von Herrn Borkers Beiträge in Höhe von jährlich 3 T€ an eine Pensionskasse leistet. Diese Beitragszahlungen liefen

bis zum Ausscheiden von Herrn Borkers zum 30. September 2022.

Herr Kneip erhält einen Zuschuss zu seiner privaten Altersversorgung und Risikolebensversicherung in Höhe von bis zu maximal

25 T€.

Zum 31. Dezember 2022 bestehen darüber hinaus keine Altersversorgungszusagen.

Variable Vergütung

Die variablen Vergütungsbestandteile sind sowohl auf das Erreichen jährlicher Ziele als auch auf die langfristige Entwicklung

der Gesellschaft ausgerichtet. Die kurzfristige variable Vergütungskomponente und die langfristige variable Vergütungskomponente

incentivieren die Leistung der Vorstandsmitglieder aus unterschiedlichen Perspektiven, über unterschiedlich lange Performancezeiträume

und unter Berücksichtigung verschiedener Leistungskriterien.

Mit Austritt von Herrn Borkers und Herrn Wellner und Eintritt von Herrn Kneip wurden die Vergütungsbestandteile neu definiert.

Die im Geschäftsjahr 2022 für die variable Vergütung zugrunde gelegten Leistungskriterien sowie deren Strategiebezug sind

in der folgenden Tabelle dargestellt:

|

Leistungskriterien

|

Short Term Incentive (STI)

|

Long Term Incentive (LTI)

|

Strategiebezug

|

| Vorsteuergewinn (Earnings before Taxes) (ohne Bewertungsergebnis) |

x

|

|

Abbildung des langfristigen operativen Erfolgs, der sich in der Investitions- und Dividendenfähigkeit des Unternehmens widerspiegelt |

| STI-Zielbetrag FFO-basiert |

x

|

|

Abbildung der nachhaltigen Ertragskraft Funds from Operations je Aktie, Gewichtungsfaktoren Nachhaltigkeit und persönliche

Zielerreichung werden aus Strategie abgeleitet

|

| Aktienkurs |

|

x

|

Nachhaltige Entwicklung und Steigerung des Unternehmenswertes |

| TSR-Zielerreichungsgrad |

|

x

|

Nachhaltige Entwicklung und Steigerung des Unternehmenswertes |

| Finanzierungs-Zielerreichungsgrad |

|

x

|

Sicherung einer langfristigen Finanzierung |

Darüber hinaus sieht der Vertrag mit Herrn Kneip den Share Ownership Guidelines folgend eine Verpflichtung zum Erwerb von

Aktien mit einem Wert in Höhe von 100 % der fixen Grundvergütung innerhalb eines Vier-Jahres-Zeitraums vor.

Die folgende Tabelle stellt gegenüber, welche variablen Bestandteile in welchen Verträgen Anwendung finden:

|

Leistungskriterien

|

Wellner

|

Borkers

|

Kneip

|

| Vorsteuergewinn (Earnings before Taxes) (ohne Bewertungsergebnis) |

x

|

x

|

|

| Aktienkurs |

x

|

x

|

|

| FFO |

|

|

x

|

| Total Shareholder Return |

|

|

x

|

| Finanzierungskomponente |

|

|

x

|

| |

Short-Term-Incentive für Herrn Wellner und Herrn Borkers

|

Der Short-Term-Incentive für Herrn Wellner und Herrn Borkers basiert auf einem gewichteten Durchschnitt des Konzern EBT (ohne

Bewertungsergebnis) des aktuellen sowie der zwei vorhergehenden Geschäftsjahre, wobei das EBT des aktuellen Geschäftsjahres

mit 60 %, das EBT des letzten Geschäftsjahres mit 30 % und das des vorletzten Geschäftsjahres mit 10 % gewichtet wird.

| |

|

|

Jahr

|

Gewichtung

|

| Aktuelles Geschäftsjahr |

2022 |

60% |

| Letztes Geschäftsjahr |

2021 |

30% |

| Vorletztes Geschäftsjahr |

2020 |

10% |

|

Die Höhe des STI errechnet sich für Herrn Wellner als 0,25 % des gewichteten EBT und für Herrn Borkers als 0,20 % des gewichteten

EBT, wobei die Auszahlungen auf 423 T€ bzw. 300 T€ begrenzt sind.

| |

|

|

Auszahlungsfaktor

|

Kappung in TEUR

|

| Wilhelm Wellner |

0,25% |

423 |

| Olaf Borkers |

0,20% |

300 |

|

Aufgrund des unterjährigen Ausscheidens haben Herr Wellner und Herr Borkers eine zeitanteilige variable Vergütung bis zum

Zeitpunkt ihres Ausscheidens in Höhe von 189 T€ (Herr Borkers) und 144 T€ (Herr Wellner) erhalten. Zusätzlich hat Herr Borkers

für den Zeitraum seiner Bestellung als alleiniger Vorstand eine einmalige zusätzliche Vergütung von 250 T€ erhalten.

| |

Short-Term-Incentive für Herrn Kneip

|

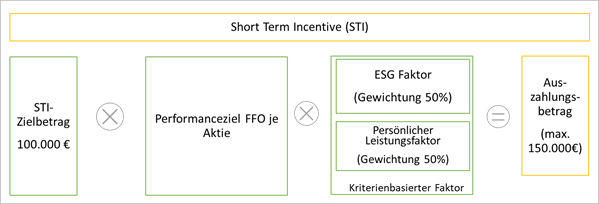

Der jährliche STI-Zielbetrag beträgt 100 T€ bei 100 % Zielerreichung. Der STI-Zielerreichungsgrad kann maximal 150 % betragen,

womit der STI-Auszahlungsbetrag auf 150 T€ begrenzt ist. Der STI-Zielerreichungsgrad aus dem Vertrag von Herrn Kneip bestimmt

sich anhand nachfolgender Formel:

Das Performanceziel FFO je Aktie wird berechnet durch Gegenüberstellung der im Konzernabschluss ausgewiesenen Finanzkennzahl

Funds from Operations je Aktie in Relation zur aus der Unternehmensplanung abgeleiteten Kennzahl Funds from Operations je

Aktie, wie diese aus dem vom Aufsichtsrat genehmigten Budget ermittelt wird.

Bei einer Zielerreichung von unter 75 % ist das Performanceziel insgesamt nicht erreicht. Bei einer Zielerreichung von über

133 % ist das Performanceziel bei 150% gekappt. Im Zielerreichungskorridor zwischen 75 % bis 100 % und 100 % bis 133 % erfolgt

eine interpolierende Berechnung des Performanceziels. Je Über-/Unterschreitung der Zielerreichung um jeweils einen 1,0 %-Punkt

wird das Performanceziel um 1,5 %-Punkte nach oben bzw. unten angepasst.

Das so ermittelte Performanceziel FFO je Aktie wird in einem zweiten Schritt mit einem kriterienbasierten Faktor multipliziert.

Dieser kriterienbasierte Faktor setzt sich aus einem ESG-Faktor und einem persönlichen Leistungsfaktor zu jeweils 50 % zusammen.

Der ESG-Faktor wird anhand der durch die DGNB (Deutsche Gesellschaft für Nachhaltiges Bauen e.V.) erteilten ESG-Zertifizierungen

(Platin: 1,2, Gold: 1,0, Silber: 0,9, Bronze: 0,8) für die einzelnen Einkaufscenter arithmetisch ermittelt. Der persönliche

Leistungsfaktor bezeichnet einen Multiplikator, der einen Wert von 0,8, 0,9, 1,0, 1,1 oder 1,2 annehmen kann und dessen Höhe

vom Aufsichtsrat anhand seiner Beurteilung, inwieweit das Vorstandsmitglied für das betreffende Geschäftsjahr eines oder mehrere

persönliche Erfolgsziele erreicht und dabei eine gute rollenspezifische Leistung gezeigt hat, festgelegt wird.

Der Aufsichtsrat kann den Short-Term-Incentive bei außerordentlichen Ereignissen, welche zu unangemessenen Ergebnissen führen

würden, individuell anpassen.

Der persönliche Leistungsfaktor wird auf der Sitzung des Präsidiums des Aufsichtsrates Anfang April 2023 festgelegt und ist

im Zeitpunkt der Erstellung des Vergütungsberichts noch nicht bekannt. Gleichwohl wurde ein vorläufiger STI für Herrn Kneip

in Höhe von 130 T€ errechnet und zurückgestellt.

| |

Long-Term-Incentive Plan für Herrn Wellner und Herrn Borkers

|

Der Long-Term-Incentive für die Herren Borkers und Wellner fokussiert auf die langfristige Entwicklung des Unternehmenswerts

der Deutsche EuroShop AG. Die aktuell geltende langfristige variable Vergütung wurde im Juni 2021 gebilligt und gilt seit

dem 1. Januar 2022.

Die Höhe der langfristigen variablen Vergütung bemisst sich an der Entwicklung der Marktkapitalisierung der Deutsche EuroShop

AG über den Performancezeitraum vom 1. Januar 2022 bis zum 31. Dezember 2025. Für die Vorstandsmitglieder wurden individuelle

Auszahlungsfaktoren festgelegt, mit denen sie anteilig an der Erhöhung der Marktkapitalisierung beteiligt werden. Für eine

Erhöhung der Marktkapitalisierung von bis zu 500 Mio. € liegt der Auszahlungsfaktor für Herrn Wellner bei 0,10 %, für Herrn

Borkers bei 0,05 %. Übersteigt die Erhöhung den Wert von 500 Mio. €, wird dieser Anteil zusätzlich für Herrn Wellner mit 0,05

% und für Herrn Borkers mit 0,025 % vergütet.

Die Marktkapitalisierung bestimmt sich aus der Multiplikation des volumengewichteten durchschnittlichen Aktienkurses der Gesellschaft

der letzten zwanzig Handelstage mit der Anzahl der ausgegebenen Aktien der Gesellschaft.

Aufgrund des Ausscheidens der beiden Vorstände Wellner und Borkers im Geschäftsjahr 2022 erfolgt die Berechnung des ihnen

zustehenden LTI aus der Gegenüberstellung der Marktkapitalisierung zum 1. Januar 2022 mit der Marktkapitalisierung zum Zeitpunkt

ihres Ausscheidens. Herr Wellner hat aus dem LTI 242 T€ und Herr Borkers 258 T€ erhalten.

| |

Long-Term-Incentive Plan für Herrn Kneip

|

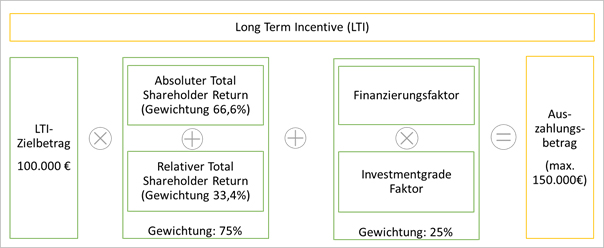

Der Long-Term-Incentive für Herrn Kneip berücksichtigt die langfristige Entwicklung des Unternehmenswerts der Deutsche EuroShop

AG und basiert auf den Zielgrößen Total Shareholder Return (TSR) und Finanzierung. Der LTI 2022 deckt einen Zeitraum von 4

Jahren (2022 bis 2025) ab und kommt nach Ablauf dieser 4 Jahre zur Auszahlung.

Der jährliche LTI-Zielbetrag beträgt 100 T€ bei 100 % Zielerreichung. Der LTI-Zielerreichungsgrad kann maximal 150 % betragen,

womit der LTI-Auszahlungsbetrag auf 150 T€ begrenzt ist. Der LTI-Zielerreichungsgrad aus dem Vertrag von Herrn Kneip bestimmt

sich anhand nachfolgender Formel:

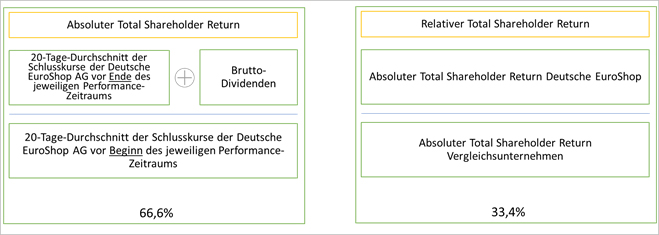

Der Total Shareholder Return ist ein Indikator für die Rendite der Aktie und überführt die Renditeerwartungen der Aktionäre

in die Vergütungsstruktur des Vorstands. Der Total Shareholder Return wird zu 2/3 aus dem Total Shareholder Return der Deutsche

EuroShop AG errechnet und zu 1/3 durch Gegenüberstellung mit relevanten Vergleichsunternehmen.

Die weiteren Komponenten des LTI und deren Berechnung sind in nachfolgender Übersicht gegenübergestellt:

Eine Vergütung aus dem LTI wurde Herrn Hans-Peter Kneip nicht gewährt und nicht geschuldet, da diese erstmals mit Ablauf des

Geschäftsjahres 2025 bestimmt werden kann. Gleichwohl wurden im Abschluss Rückstellungen von 98 T€ passiviert.

Der Aufsichtsrat ist berechtigt, bei außergewöhnlichen Ereignissen, welche zu unangemessenen Ergebnissen führen würden, von

den vorstehenden Regelungen abzuweichen (z.B. Zerstörung eines Centers, COVID-19-Pandemie).

Leistungen bei vorzeitiger Beendigung des Anstellungsvertrages

Im Fall einer vorzeitigen Beendigung des Anstellungsvertrages durch die Gesellschaft, ohne dass hierfür ein wichtiger Grund

vorliegt, haben die Vorstandsmitglieder Anspruch auf eine Abfindung in Höhe der bis zum Ende der vereinbarten Vertragslaufzeit

ausstehenden Jahresvergütungen, begrenzt jedoch auf maximal zwei Jahresgrundvergütungen zuzüglich der jeweiligen Zielbeträge

des Short-Term-Incentive-Bonus und des Long-Term-Incentive-Bonus. Für die Bemessung der Höhe der Jahresvergütungen ist der

Durchschnitt der Jahresvergütung des letzten Geschäftsjahres und der voraussichtlichen Jahresvergütung des laufenden Geschäftsjahres

maßgebend.

Herrn Wellner wurde mit Abschluss eines Aufhebungsvertrages die ihm vertraglich noch zustehende Vergütung ausbezahlt. Er hat

hierfür eine Vergütung von 1.500 T€ erhalten.

Leistungen bei einem Anpassungsereignis

Als Anpassungsereignis gilt ein Kontrollerwerb von mehr als 30 % der Stimmrechte, eine Rücknahme der Zulassung der Aktien

zum Handel am regulierten Markt oder ein Squeeze-out bezogenes Aktionärsverlangen. Bei einem Anpassungsereignis hat der Vorstand

Anspruch auf Anpassung des LTI-Gesamtzielerreichungsgrades, welcher den geänderten Rahmenbedingungen Rechnung trägt, und einen

Anspruch auf zeitanteilige Abrechnung bereits erdienter LTI-Tranchen, wobei der Aufsichtsrat im Interesse der Gesellschaft

berechtigt ist, eine andere Vereinbarung zu treffen.

Malus- und Clawback-Regelungen

Die in Vorjahren abgeschlossenen Dienstverträge der Vorstandsmitglieder Wellner und Borkers enthielten keine dezidierten Malus-

und Clawback-Regelungen. Mit Neuabschluss eines Vorstandsvergütungsvertrages im Januar 2022 wurde mit Herrn Wellner hingegen

eine solche Regelung vereinbart. Der Vorstandsvertrag mit Herrn Kneip sieht Möglichkeiten vor, im Falle von Pflichtverstößen

eine noch nicht ausbezahlte variable Vergütung zu reduzieren („Malus“) oder eine bereits ausbezahlte variable Vergütung zurückzufordern („Clawback“). Im Geschäftsjahr 2022 hat der Aufsichtsrat von der Möglichkeit, bei den Vorstandsmitgliedern variable Vergütungsbestandteile

einzubehalten oder zurückzufordern, keinen Gebrauch gemacht.

Abweichungen vom Vergütungssystem

Das Vergütungssystem sieht ein Erfolgsziel „Loan to Value“ mit einer Gewichtung von 25 % im LTI vor. Der Vertrag mit Herrn Hans-Peter Kneip enthält hingegen ein mit 25 % gewichtetes Erfolgsziel Finanzierungsfaktor. Aus Sicht der Gesellschaft werden damit vergleichbare

Zielsetzungen incentiviert, jedoch sind die Komponenten nicht deckungsgleich. Entgegen den Regelungen im Vergütungssystem

sind STI und LTI im Vorstandsvertrag von Herrn Hans-Peter Kneip jeweils gleichgewichtet und liegen in Summe geringfügig unter

dem gesetzten Zielkorridor von anteilig 50 % bis 60 % an der Gesamtvergütung. Die Abweichungen waren notwendig, um den mittlerweile

geänderten Rahmenbedingungen aufgrund der unterjährigen Änderungen in der Aktionärsstruktur Rechnung zu tragen. Aufgrund des

unterjährigen Eintritts von Herrn Kneip kann im Geschäftsjahr 2022 der Anteil des STI im Verhältnis zur Festvergütung in einem

Bereich von über 20 % bis 25 % liegen.

Gewährte und geschuldete Vergütung der Mitglieder des Vorstands

Die nachfolgende Tabelle zeigt die gewährte und geschuldete Vergütung im Geschäftsjahr 2022 für die aktiven und ehemaligen

Vorstandsmitglieder. Unter der gewährten Vergütung wird für die aktiven Vorstandsmitglieder nachfolgend diejenige Vergütung

verstanden, deren relevante Performanceperiode im Geschäftsjahr 2022 abgeschlossen worden ist. Somit werden für die variablen

Vergütungsbestandteile die Tantieme 2021 sowie der Long Term Incentive Plan mit der Performanceperiode Januar 2022 - Dezember

2025 als gewährte Vergütung gezeigt. Kein Bestandteil der gewährten Vergütung ist der Versorgungsaufwand.

Tabelle 1: Gewährte und geschuldete Vergütung

Gewährte und

geschuldete Vergütung

|

Wilhelm Wellner

(bis 20. April 2022)

|

Olaf Borkers

(bis 30. September 2022)

|

Hans-Peter Kneip

(seit 1. Oktober 2022)

|

|

|

2022

|

2022

|

2021

|

2021

|

2022

|

2022

|

2021

|

2021

|

2022

|

2022

|

2021

|

2021

|

|

|

TEUR

|

Anteil

|

TEUR

|

Anteil

|

TEUR

|

Anteil

|

TEUR

|

Anteil

|

TEUR

|

Anteil

|

TEUR

|

Anteil

|

| Festvergütung |

293 |

13% |

282 |

45% |

177 |

20% |

236 |

47% |

81 |

25% |

- |

- |

| Nebenleistung |

15 |

1% |

21 |

3% |

2 |

0% |

3 |

1% |

14 |

5% |

- |

- |

|

Festeinkommen

|

308

|

14%

|

303

|

48%

|

179

|

20%

|

239

|

48%

|

95

|

30%

|

-

|

-

|

|

Short-Term- Incentive

|

144

|

7%

|

325

|

52%

|

189

|

22%

|

260

|

52%

|

130

|

40%

|

-

|

-

|

|

Long-Term-Incentive Plan 2018

|

- |

- |

- |

- |

- |

- |

- |

- |

- |

- |

- |

- |

|

Long-Term-Incentive Tranche 2022

|

242

|

11%

|

- |

- |

258

|

29%

|

- |

- |

98

|

30%

|

- |

- |

|

Reisekosten

|

- |

- |

- |

- |

- |

- |

- |

- |

- |

0%

|

- |

- |

|

Abfindung

|

1.500

|

68%

|

- |

- |

- |

- |

- |

- |

- |

- |

- |

- |

|

Sonderzahlung

|

- |

- |

- |

- |

250

|

29%

|

- |

- |

- |

- |

- |

- |

|

Gesamtvergütung

|

2.194

|

100%

|

628

|

100%

|

876

|

100%

|

499

|

100%

|

323

|

100%

|

-

|

-

|

Im Jahr 2022 erhielt Herr Claus-Matthias Böge (im Jahr 2015 ausgeschiedener ehemaliger Vorstandssprecher) eine Pensionszahlung

in Höhe von 36 T€.

Die erstattungsfähigen Reisekosten von Herrn Kneip werden im Folgejahr bis zum 30. Juni eines jeden Jahres erstattet. Zum

31. Dezember 2022 wurden daher keine Reisekosten erstattet.

Für die aktiven Vorstandsmitglieder wurde der folgende Versorgungsaufwand geleistet:

Tabelle 2: Versorgungsaufwand

|

|

Olaf Borkers1

|

Wilhelm Wellner

|

Hans-Peter Kneip

|

| In TEUR |

2022

|

2021

|

2022

|

2021

|

2022

|

2021

|

|

Versorgungsaufwand

|

2 |

3 |

25 |

50 |

7 |

0 |

1 Der Versorgungsaufwand für Herrn Borkers ist auch in Tabelle 1 in der Position „Nebenleistungen“ enthalten.

In den der Vergütung zugrunde liegenden Vorstandsverträgen von Herrn Wellner und Herrn Borkers ist keine Maximalvergütung

vereinbart worden. Der Vorstandsvertrag von Herrn Kneip enthält eine Maximalvergütung in Höhe von 725 T€. Der im Januar 2022

mit Herrn Wellner abgeschlossene Vorstandsvergütungsvertrag enthielt eine Maximalvergütung von 1,1 Mio. €.

Vergütung der Mitglieder des Aufsichtsrats

Gemäß § 8 Abs. 4 der Satzung erhält der Vorsitzende des Aufsichtsrats eine jährliche Vergütung in Höhe von 50 T€, die stellvertretende

Vorsitzende erhält 37,5 T€ und alle weiteren Aufsichtsratsmitglieder erhalten eine feste Vergütung in Höhe von 25 T€.

Mitglieder des Aufsichtsrats, die im Laufe eines Geschäftsjahres in den Aufsichtsrat eintreten oder aus ihm ausscheiden, erhalten

eine zeitanteilige Vergütung für das entsprechende Geschäftsjahr.

Gemäß § 8 Abs. 5 der Satzung werden den Mitgliedern des Aufsichtsrats die baren Auslagen ersetzt, die bei der Ausübung der

Amtstätigkeit entstehen. Zusätzlich werden anfallende Umsatzsteuern erstattet, wenn die Aufsichtsratsmitglieder berechtigt

sind, die Umsatzsteuer der Gesellschaft gesondert in Rechnung zu stellen.

Die gewährte und geschuldete Vergütung für den Aufsichtsrat setzt sich wie folgt zusammen:

|

|

2022

|

2021

|

Gewährte/ Geschuldete