Nicht nur die letzte, vielmehr schon die vergangenen zwei Wochen waren sehr spannend. Und das nicht nur, weil die Quartalsberichtssaison wieder Fahrt aufnahm.

Sehr geehrte Leserinnen und Leser,

die Nervosität stieg an den Börsen, während mehrere Fed-Mitglieder zur Geduld mahnten, bevor Zinssenkungen in Betracht gezogen werden könnten. Diese Zinssenkungs-Zurückhaltung ist auf die Stärke der US-Wirtschaft, die am Freitag mit den mehr als erwarteten geschaffenen Stellen erneut dokumentiert wurden, und dem leichten Anstieg der Inflation zurückzuführen. Nach allerdings fünfmonatigen Kussteigerungen ist eine ansteigende Nervosität an den Märkten nicht verwunderlich.

Quelle: Wallstreet Online.de

Die Weltbörsen hatten es fundamentalgesehen in der vergangenen Woche nicht wirklich einfach, angesichts steigender Ölpreise aufgrund erhöhter Spannungen im Nahen Osten und der Unsicherheit über die erste Zinssenkung. Die Veröffentlichung des ‚ISM‘-Herstellungsindex für März, der erstmals seit 16 Monaten wieder im Expansionsbereich lag, belastete zusätzlich die Märkte. Investoren hielten Ausschau nach Statistiken, die die Aussicht auf eine Zinssenkung im Juni zunichte machen könnten. Zwar zeigte der monatliche Beschäftigungsbericht am Freitag ein gemischtes Bild, doch die US-Treasury-Renditen weigern sich weiterhin zu fallen und verharren bei rund 4,40 % für zehnjährige Anleihen.

Happy-Rohstoffe!

Metalle verzeichnen ebenfalls interessante Entwicklungen. Der Kupferpreis notiert weiterhin im Bereich des Jahreshochs, bei etwa von 9.255,- USD pro Tonne. Das wundert nicht wirklich, plant China doch seine Kupferproduktion zu reduzieren, um den Überhang abzubauen, der seine Hütten belastet. Aber auch andere Metalle zeigten sich robust: Aluminium stieg auf rund 2.400,- USD, Zink auf rund 2.550,- USD und Blei konnte sich auf 2.040,- USD je Tonne Hochschrauben.

Quelle: Onvista.de

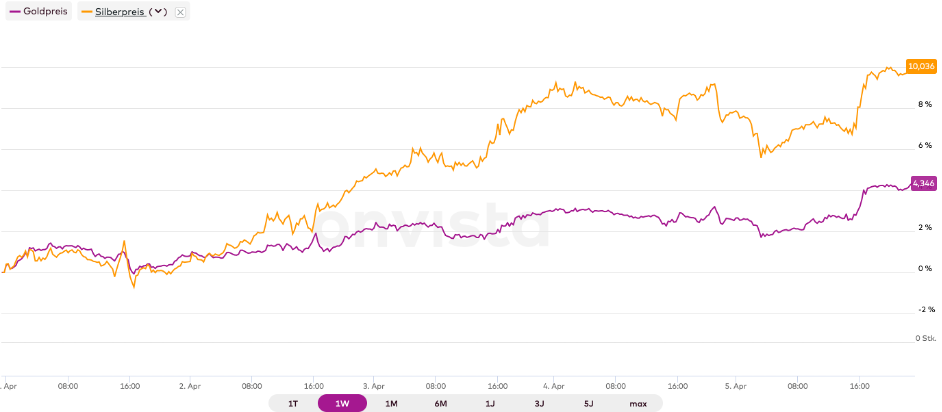

Gold durchbrach sogar die Schallmauer von 2.300,- USD und erreichte ein Allzeithoch. Silber stieg auf ein Drei-Jahres-Hoch und notiert über 27,- USD je Feinunze. Der Goldpreis reagiert äußerst sensibel auf die Geldpolitik der Fed, und jede Andeutung einer Zinssenkung könnte weiteren Schub geben. Auch für Silber sieht es richtig gut aus.

Quelle: Onvista.de

Allerdings kann es auch bei den Edelmetallen jederzeit zu kurzfristigen Gewinnmitnahmen kommen, was aber die langfristigen Aussichten nicht eintrübt.

Fazit und Ausblick:

Der Blick richtet sich nun auf die kommende Woche, die von wichtigen Ereignissen geprägt sein wird. Neben den US-Inflationsdaten für März und der Zinsentscheidung der Europäischen Zentralbank sollten auch die geldpolitischen Entscheidungen der Bank of Canada und die Veröffentlichung der Protokolle des letzten Fed-Treffens beachtet werden. Darüber hinaus stehen chinesische Inflationsdaten und US-Produzentenpreise auf dem Programm. Den Abschluss bildet der Verbrauchervertrauensindex der University of Michigan in den USA.

Auch einige Unternehmensergebnisse werden in der kommenden Woche mit Spannung erwartet. Finanzinstitute wie JPMorgan, Wells Fargo, BlackRock und Citigroup werden ihre Quartalszahlen veröffentlichen. Doch nicht nur Banken stehen im Fokus, auch Unternehmen wie Delta Air Lines, Tesco, Constellation Brands, Givaudan und Publicis werden ihre Ergebnisse präsentieren.

Insgesamt verspricht die kommende Woche eine Menge an Informationen und Potenzial für Marktreaktionen. Riesiges Potenzial bieten unserer Meinung nach vor allem noch gute und günstige Rohstoffunternehmen. Warum, das könne Sie gerne in unserem folgenden Wochenrückblick nachlesen.

Silber angesprungen!

Silberpreis gibt richtig Gas! Charttechnik und Drei-Jahres-Hoch signalisieren massiven Bullenmarkt!

Globale wirtschaftliche Unsicherheiten lassen Investoren auf Edelmetalle setzen. Während Gold von einem Hoch zum nächsten springt, gewinnt auch Silber an Stärke. Charttechnischer Ausbruch ist jetzt auch geschafft!

Endeavour Silver / Discovery Silver

Bedeutung des Silbers früher und heute

Viele westliche Mächte haben Silber als Grundlage ihrer Wirtschaftsmacht genutzt.

Uranium Energy / Cosa Resources

Stromnachfrage steigt, Atomkraft hilft

Vor allem schnell wachsende Schwellenländer haben einen steigenden Strombedarf.

TinOne Resources / Canada Nickel Company

Zinn und Nickel – wichtige Rohstoffe, auch für Anleger

In Indonesien werden die Weichen für Zinn und Nickel gestellt. Langfristig sieht es gut aus, auch für Anleger in Unternehmen mit entsprechenden Projekten.

Sierra Madre Gold and Silver / Vizsla Silver

Das zweite Halbjahr 2024 und der Goldpreis

Der Goldpreis scheint derzeit nur einen Weg zu kennen, den nach oben. Viele setzen vor allem auf die zweite Jahreshälfte.

Uran dreht wieder

Die Zukunft der Energieversorgung nimmt Form an! Uranpreise drehen nach Konsolidierung wieder nach oben!

Wachstum und Performance trotz Rezessionsangst! Bestellen Sie jetzt Ihr Beet, um vom Uran-Boom der kommenden Jahre maximal zu profitieren, die Ihre finanziellen Erwartungen deutlich in den Schatten stellen wird!

Targa Exploration / Century Lithium

Wo Lithium, das weiße Gold, herkommt

Lithium, ein notwendiger Bestandteil der Lithium-Ionen-Batterien, gibt es nicht nur in Chile.

Karora Resources / OceanaGold

Goldpreis – es geht noch aufwärts

Der Preis des Edelmetalls hat mit mehr als 2.251 US-Dollar je Feinunze wieder ein neues Hoch erreicht.

Viele Grüße und ein glückliches Händchen beim Handeln,

Ihr

Jörg Schulte

Quellen: Marketscreener.com, onvista.de, eigener Research, Bildquellen: die jeweiligen Unternehmen, tradingeconomics.com, WallstreetOnline.de, stock.adobe.com, Intro Bild: stock.adobe.com,

Gemäß §34 WpHG weise ich darauf hin, dass Jörg Schulte, JS Research GmbH oder Mitarbeiter des Unternehmens jederzeit eigene Geschäfte in den Aktien der vorgestellten Unternehmen erwerben oder veräußern (z.B. Long- oder Shortpositionen) können. Das gilt ebenso für Optionen und Derivate, die auf diesen Wertpapieren basieren. Die daraus eventuell resultierenden Transaktionen können unter Umständen den jeweiligen Aktienkurs des Unternehmens beeinflussen. Die auf den „Webseiten“, dem Newsletter oder den Research-Berichten veröffentlichten Informationen, Empfehlungen, Interviews und Unternehmenspräsentationen werden von den jeweiligen Unternehmen oder Dritten (sogenannte „third parties“) bezahlt. Zu den „third parties“ zählen z.B. Investor Relations- und Public Relations-Unternehmen, Broker oder Investoren. JS Research GmbH oder dessen Mitarbeiter können teilweise direkt oder indirekt für die Vorbereitung, elektronische Verbreitung und andere Dienstleistungen von den besprochenen Unternehmen oder sogenannten „third parties“ mit einer Aufwandsentschädigung entlohnt werden. Auch wenn wir jeden Bericht nach bestem Wissen und Gewissen erstellen, raten wir Ihnen bezüglich Ihrer Anlageentscheidungen noch weitere externe Quellen, wie z.B. Ihre Hausbank oder einen Berater Ihres Vertrauens, hinzuzuziehen. Deshalb ist auch die Haftung für Vermögensschäden, die aus der Heranziehung der hier behandelten Ausführungen für die eigenen Anlageentscheidungen möglicherweise resultieren können, kategorisch ausgeschlossen. Die Depotanteile einzelner Aktien sollten gerade bei Rohstoff- und Explorationsaktien und bei gering kapitalisierten Werten nur so viel betragen, dass auch bei einem Totalverlust das Gesamtdepot nur marginal an Wert verlieren kann. Besonders Aktien mit geringer Marktkapitalisierung (sogenannte "Small Caps") und speziell Explorationswerte sowie generell alle börsennotierten Wertpapiere sind zum Teil erheblichen Schwankungen unterworfen. Die Liquidität in den Wertpapieren kann entsprechend gering sein. Bei Investments im Rohstoffsektor (Explorationsunternehmen, Rohstoffproduzenten, Unternehmen die Rohstoffprojekte entwickeln) sind unbedingt zusätzliche Risiken zu beachten. Nachfolgend einige Beispiele für gesonderte Risiken im Rohstoffsektor: Länderrisiken, Währungsschwankungen, Naturkatastrophen und Unwetter (z.B. Überschwemmungen, Stürme), Veränderungen der rechtlichen Situation (z.B. Ex- und Importverbote, Strafzölle, Verbot von Rohstoffförderung bzw. Rohstoffexploration, Verstaatlichung von Projekten), umweltrechtliche Auflagen (z.B. höhere Kosten für Umweltschutz, Benennung neuer Umweltschutzgebiete, Verbot von diversen Abbaumethoden), Schwankungen der Rohstoffpreise und erhebliche Explorationsrisiken.

Disclaimer: Alle im Bericht veröffentlichten Informationen beruhen auf sorgfältiger Recherche. Die Informationen stellen weder ein Verkaufsangebot für die besprochenen Aktien noch eine Aufforderung zum Kauf oder Verkauf von Wertpapieren dar. Dieser Bericht gibt nur die persönliche Meinung von Jörg Schulte wieder und ist auf keinen Fall mit einer Finanzanalyse gleichzustellen. Bevor Sie irgendwelche Investments tätigen, ist eine professionelle Beratung durch ihre Bank unumgänglich. Den Ausführungen liegen Quellen zugrunde, die der Herausgeber und seine Mitarbeiter für vertrauenswürdig erachten. Für die Richtigkeit des Inhalts kann trotzdem keine Haftung übernommen werden. Für die Richtigkeit der dargestellten Charts und Daten zu den Rohstoff-, Devisen- und Aktienmärkten wird keine Gewähr übernommen. Die Ausgangssprache (in der Regel Englisch), in der der Originaltext veröffentlicht wird, ist die offizielle, autorisierte und rechtsgültige Version. Diese Übersetzung wird zur besseren Verständigung mitgeliefert. Die deutschsprachige Fassung kann gekürzt oder zusammengefasst sein. Es wird keine Verantwortung oder Haftung: für den Inhalt, für die Richtigkeit, der Angemessenheit oder der Genauigkeit dieser Übersetzung übernommen. Aus Sicht des Übersetzers stellt die Meldung keine Kauf- oder Verkaufsempfehlung dar! Lesen Sie hier - https://www.js-research.de/disclaimer-agb/

Jetzt den vollständigen Artikel lesen