Inflationsängste, Zinsen und Aktienkurse – Teil 2: (Leit-)Zinsen

Die andere Seite der Inflation ist die Zinspolitik der Notenbanken. Die Zinspolitik bzw. der Leitzins kontrolliert im Effekt die Geldmenge. Sie bestimmt, wie teuer es ist, sich (als Bank o.Ä.) Geld zu leihen. Je günstiger Geld verliehen wird, desto mehr Menschen und Institutionen werden diese Möglichkeit in Anspruch nehmen. Damit vergrößert sich die Geldmenge im Umlauf und wie immer in der Marktwirtschaft: wenn es von etwas mehr gibt, wird es weniger Wert. Die Kaufkraft verringert sich durch höhere Preise und die Inflation beschleunigt sich. Zumindest in der Theorie. Ein großes Mysterium der Zeit seit der 2007er Bankenkrise bleibt, dass die Inflation nicht stark ansteigt. Obwohl die Leitzinsen so niedrig sind, wie nie zuvor, und zusätzlich die Notenbanken durch Anleihekäufen mit frei gedrucktem Geld massiv neues Geld verteilen.

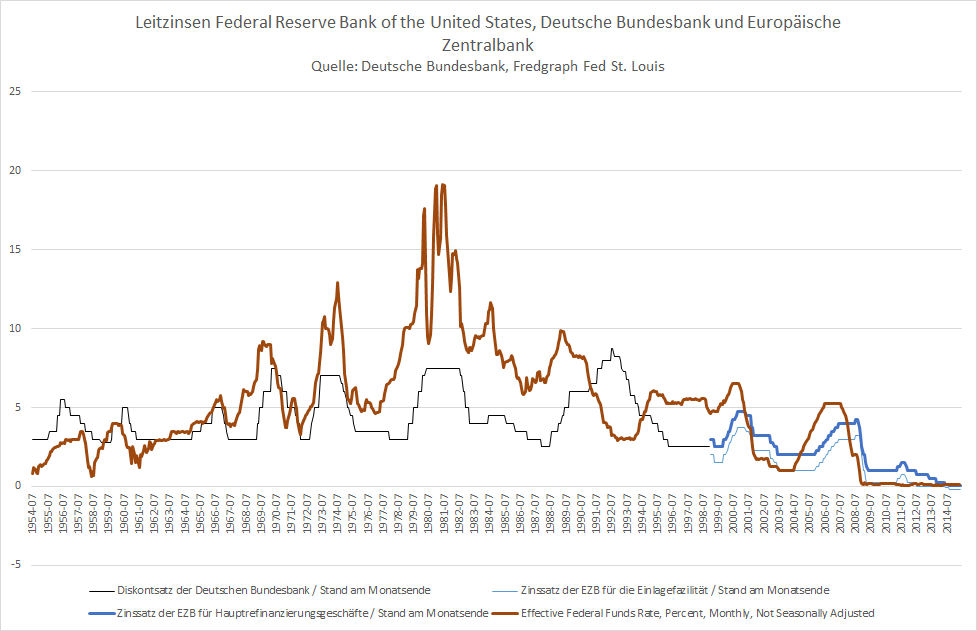

Zinssätze: Abwärts seit 40 Jahren. Bild: CC BY-SA 4.0, Link

Inwiefern die niedrigen Inflationsraten auch der Realität entsprechen oder nicht eher seltsamer Warenkörbe und Berechnungen geschuldet sind, sei einmal dahingestellt. In jedem Fall leben wir laut offiziellen Zahlen in der westlichen Welt in einem Umfeld verwunderlich niedriger Inflation – entgegen aller Erwartungen. Weshalb die Notenbanken auch keinen dringenden Grund haben, die Leitzinsen signifikant zu erhöhen. Das wiederum ist gut für die Aktienmärkte. Auch ohne eine steigende Inflation werden die Aktienkurse vom billigen Geld beflügelt.

Die Rechnung hier ist einfach, funktioniert aber leider nur gut für die sehr Reichen: Wenn Aktien im Schnitt rund 7 % Rendite im Jahr abwerfen und es nur 2 % im Jahr kostet, Geld zu leihen, dann wäre man ja dumm sich kein Geld zu leihen, um es in Aktien zu investieren. Das ist ein sogenannter Carry-Trade. Je niedriger die Zinsen, desto profitabler und damit attraktiver ist er.

Geldmenge vs. Aktienkurs in den letzten 40 Jahren (USA)

Dasselbe Prinzip gilt auch für Anleihen. Sie werden begehrter und ihre Zinsen sinken. Dadurch können sich Unternehmen und Staaten günstiger Geld leihen, um Expansion und Investitionen zu finanzieren, weshalb auch kaum jemand großes Interesse an steigenden Zinsen hat. Außer natürlich all diejenigen, die viele Ersparnisse in Geldform haben. Oder bis steigende Inflation eine Eindämmung der Geldmenge erzwingt. Die Situation ist inzwischen derart absurd, dass besonders sicher geltende Anleihen wie die deutschen Staatsanleihen negative Zinsen abwerfen. Das bedeutet im Klartext, wenn man deutsche Staatsanleihen kauft, bezahlt man Deutschland dafür ihnen Geld leihen zu dürfen. Konkret bezahlt man derzeit ca. 50 € dafür, Deutschland 1000 € für 10 Jahre leihen zu dürfen.

Steigende Leitzinsen würden also drastische Effekte haben und eine steigende Inflation könnte sie erzwingen. Die Attraktivität des Carry-Trades löst sich auf. Aktien werden verkauft, um das geliehene Geld zurückzuzahlen. Der Markt befand sich im letzten Jahrzehnt in einem absoluten Growth-Environment und war begeistert über die Möglichkeiten von Mobilität, E-Commerce und Entertainment. Die Gelder des Carry-Trades flossen also vor allem in die neuen Riesen: Facebook, Amazon, Netflix, Google (FANG) sind die klassischen Beispiele. Inzwischen ist es aber lange in den gesamten Tech-Sektor und weiter geflossen. Von Cloudprovidern bis Wasserstoff-Produzenten, sie alle würden überdurchschnittlich leiden.

Im zweiten Schritt kämen dann die Probleme für Staaten. Je höher der Schuldenberg, desto schwieriger ist die Refinanzierung bei steigenden Zinsen. Denn wenn die alten Anleihen auslaufen und die Schulden nicht abgebaut wurden, müssen sie durch neue zu Marktpreisen ersetzt werden. Zinszahlungen steigen also mit steigenden Zinsen bezogen auf die gesamten offenen Schulden, nicht etwa nur auf neu aufgenommene. Hohe Schulden führen also zu stark steigenden Zinszahlungen, die wiederum zu verschlechterten Aussichten des Staates führen. Das wiederum führt zu höheren Zinsen, die der Staat für frisches Geld zahlen muss. Eine Teufelskreis – weshalb Deutschlands Politik bisher absolut zurecht auch so viel Wert auf die Schuldenbremse gelegt hat. Um in schwierigen Zeiten von Corona bis Hyperinflation möglichst handlungsfähig zu sein.

Besuchen Sie unseren Blog und abonnieren Sie regelmäßige Marktupdates.

Lars Wißler besitzt Aktien von Amazon und Alphabet (Google). PWP Leeway besitzt keine der erwähnten Aktien.

Autor: Lars Wißler, PWP Leeway, Geschäftsführer und Chefanalyst

Jetzt mehr Artikel wie diesen lesen

Aktienhandel wird unkompliziert: www.leeway.tech

Disclaimer: Die hier angebotenen Beiträge dienen ausschließlich der Information und stellen keine Kauf- bzw. Verkaufsempfehlungen dar. Sie sind weder explizit noch implizit als Zusicherung einer bestimmten Kursentwicklung der genannten Finanzinstrumente oder als Handlungsaufforderung zu verstehen. Der Erwerb von Wertpapieren birgt Risiken, die zum Totalverlust des eingesetzten Kapitals führen können. Die Informationen ersetzen keine, auf die individuellen Bedürfnisse ausgerichtete, fachkundige Anlageberatung. Eine Haftung oder Garantie für die Aktualität, Richtigkeit, Angemessenheit und Vollständigkeit der zur Verfügung gestellten Informationen sowie für Vermögensschäden wird weder ausdrücklich noch stillschweigend übernommen. Die Markets Inside Media GmbH hat auf die veröffentlichten Inhalte keinerlei Einfluss und vor Veröffentlichung der Beiträge keine Kenntnis über Inhalt und Gegenstand dieser. Die Veröffentlichung der namentlich gekennzeichneten Beiträge erfolgt eigenverantwortlich durch Autoren wie z.B. Gastkommentatoren, Nachrichtenagenturen, Unternehmen. Infolgedessen können die Inhalte der Beiträge auch nicht von Anlageinteressen der Markets Inside Media GmbH und/oder seinen Mitarbeitern oder Organen bestimmt sein. Die Gastkommentatoren, Nachrichtenagenturen, Unternehmen gehören nicht der Redaktion der Markets Inside Media GmbH an. Ihre Meinungen spiegeln nicht notwendigerweise die Meinungen und Auffassungen der Markets Inside Media GmbH und deren Mitarbeiter wieder. Ausführlicher Disclaimer